کسب و کار موفق

کسب و کار موفقمفاهیم

مفاهیم

🎯 برند Brand چیست ؟ ( تعریف برند و تشریح اجزای اصلی برند )

توسط .. علوی در ۲۸ فروردين ۱۳۹۷

برند چیست ؟

برند Brand مجموعهای از ارتباطات احساسی و عملکردی است. برند قولی است که محصول با توجه به توقع مشتری به آن عمل میکند. برند توقع مشتری در مورد محصول را شکل میدهد.

برندها دارای علامت تجاری هستند که از استفاده شدنشان توسط دیگران جلوگیری کند. برند همان محصول نیست، توجه نمایید که برندها “چیزهایی هستند که مشتری میخرد” درحالیکه محصولات “کالایی هستند که شرکت تولید میکند.”

یک برند اطلاعات مشخصی در مورد سازمان و محصولات ارائه میدهد که سبب تمایز آن در بازار میگردد. برند این اطمینان را میدهد که یک محصول یا خدمت، خاص و بیهمتا است. یک برند قدرتمند وسیلهای برای آگاه ساختن مردم از این موضوع است که شرکت چه پیشنهادها و محصولاتی ارائه میکند.

معنای برند برای مشتری :

-

تولیدکننده محصول

-

تفویض مسئولیت به تولیدکننده

-

ریسک کمتر

-

هزینههای جستجوی کمتر

-

نمادی از کیفیت

-

پیمان با تولیدکننده

-

وسیلهای نمادین

برند فرایند تصمیمگیری برای خرید از سوی مشتری را ساده میسازد. در گذر زمان مصرفکنندگان برندهایی را میابند که نیازهای آنان را پاسخ میگوید. اگر مصرفکنندگان در مورد یک برند اطلاعات کافی داشته باشند سریعا در مورد خرید تصمیم میگیرند و در زمان صرفهجویی میکنند. همچنین آنان هزینه جستجو برای محصول را نیز ذخیره میکنند. اگر مشتریان باور داشته باشند که یک برند میتواند نیازهای آنان را همچنان برآورده کند نسبت به آن وفادار و متعهد باقی میمانند. تازمانیکه مصرفکننده از مصرف محصول نفع دریافت میکند، به خرید از آن برند ادامه خواهند داد. برند همچنین نقش کلیدی در تعریف ویژگیهای یک محصول برای مشتری را بازی میکند.

معنای برند برای فروشنده :

-

مبنای مزیت رقابتی

-

روشی برای اهداء محصولات با پیوستگی خاص

-

روشی برای خریدوفروش آسان

-

روشی برای محافظت قانونی از ویژگیهای منحصربهفرد تولیدکننده

-

علامتی از کیفیت برای مشتریان راضی

-

وسیلهای برای سود مالی

به طور خلاصه برند یعنی قول فروشنده برای فراهم نمودن مستمر یک سری از ویژگیها، منافع و خدمات برای مشتری. این یک نام تجاری ، علامت، واژه و نماد است که برای ایجاد تمایز در خدمات و محصول یک یا چند فروشنده در مقایسه با رقبا است. مکدونالد، مرسدس بنز، سنی، کوکاکولا، کینگ فیشر و غیره مثالهایی از برندهای معروف هستند.

مشتری، کارمندان، مدیریت و سهامداران که چهار عنصر مهم یک شرکت هستند توسط برند به هم متصل میشوند. برند چیزی نیست جز طبقهبندی خاطرات در ذهن مشتری. برند نشانگر ارزش، ایدهها و حتی شخصیت است. برند یک سری از ارتباطات و منافع عملکردی، احساسی و اخلاقی است که ذهن بازار هدف را پرکرده است. این ارتباطات چیزی نیستند جز تصاویر و نمادهایی که با برند و منافع برند مرتبط هستند. ازجمله صدای تولیدشده از محصولات نایک، صدای محصولات نوکیا و غیره. منافع مبنای تصمیم خرید هستند.

فرایند ایجاد یک برند از بین انواع برندها را برندسازی و عملیات پیرامون ان را برندینگ گویند که بر عهده مدیریت بازاریابی و مدیریت برند سازمان است.

تاریخچه علائم تجاری به نحوی تاریخچهبرنـد نیز محسوب میشود بعلاوه اینکه در دورههای آخر سیر تکامل علائم تجاری ، مفاهیم بسیاری با علائم تجاری همراه شد و برنـد را شکل داد به گونه ای که علامت تجاری زیرمجموعهای از برنـد محسوب میشود.از ابتدای قرن بیستم شرکتها به مفاهیمی از قبیل شعار تبلیغاتی ، کاراکتر و صداهای مخصوص خود روی آوردند که خود بخشی از مفهوم برنـدینگ است. تولیدکنندهها شروع به جستجوی راههایی کردند که به گونهای مصرف کنندگان را از نظر روانشناختی ، اجتماعی و نژادی با برنـدهایشان در ارتباط می ساخت. از آن به بعد ، تولیدکنندهها متوجه شدند که باید به دنبال مفاهیمی همچون هویتبرند و شخصیتبرنـد باشند؛ مفاهیمی همچون جوانی. تفریحی. لوکس بودن و غیره. این امر. آغازی بر فعالیتی است که ما امروزه آن را به نام برنـدینگ میشناسیم. به گونه ای که مشتریان محصول نمیخرند بلکه تجربهبرند را میخرند و این همان ارزشبرنـد است.

برندها چه کاری انجام میدهند؟

شاید فکر مینمایید : برندسازی به معنی تبلیغات است و یا برندسازی فقط بوسیله تبلیغات حاصل می شود. برندها چیزی بیش از کالا و ارزش کاربردی آن است که به مشتری وعده داده است.محترم شمردن برندی که بسیار محبوب شده است یک روش مرسوم در بسیاری از جوامع است. با پی بردن به قدرت برند در میان جامعه مشتریان وفادار، سازمان ها سعی دارند تا برند خود را تبدیل به یک برند با وجهه عالی و نفوذ بالا نمایند. بسیاری از برندهای موفق ، بسیاری از امور اجتماعی را حمایت نموده اند، در عین حال مسئولیت اجتماعی خود را نیز ترویج داده اند.

مثلا برای برندهای شناخته شده ترویج ورزش ، فرهنگ یا موسیقی و همچنین فعالیت های خیریه یا فعالیت های پژوهشی متداول است. ورزش و برندسازی یک مشارکت بسیار موفق است. نایک و ریبوک بطور سنتی با حمایت از ورزش در سطح جهانی دیده شده اند. وقی شما برندها و ارتباطات آنها را بررسی می نمایید، درمیابید که برندها به معنای چیزهایی فراتر از فقط لوگو و تصویر ذهنی هستند. بدون شک تصویر ذهنی یکی از ویژگی های ذاتی نام تجاری است، اما برندها همچنین منتقل کننده ادراک مرتبط با تصویر ذهنی هستند.آنها دارای یک موقعیت مشخص همچنین ارزش و تصویر ذهنی در کنار داشتن شخصیت هستند.

با تحقیق بیشتر در مفهوم برندسازی در می یابیم که برندها شخصیت معینی را بوجود می آورند. برندها از شخصیت های شناخته شده به عنوان سفیران خود استفاده می نمایند. شخصیت و تصویر عمومی سفیر برند همواره به تصویر برند و محبوبیت آن کمک می نماید. امروزه هر محصول شخصی خواه عطر یا ساعت در ارتباط با یک شخصیت شناخته شده قرار میگیرد (کسی که نماینده برند است) و به ترویج آن کمک می کند.ریچارد برنسون شاید یکی از شناخته شده ترین سفیران برند باشد. بسیاری از افراد موفق و ستارگان ورزشی مانند تایگر وود و همچنین بازیگران زن و مرد هستند که نماینده و ترویج کننده برندها بوده و به آنها شهرت بخشیده اند.

در مجموع برندها پیام های مختلفی را به مردمان مختلف میرسانند. امروزه موفق ترین سازمان ها هویت شرکت یا برند شرکت خود را ترویج میدهند تا تصویر شرکت خود را ساخته و حفظ کنند در حالی که مشغول ترویج برند منحصر بفرد محصولات خود هستند. در این موارد میبینیم که برندسازی سازمان و تبلیغات در تلاش برای برقراری ارتباط با مشتری با مجموعه ای متفاوت از پیام ها هستند در حالی که ترویج محصولات به طور کلی پیام متفاوتی را می رساند. برندسازی سازمان در تلاش برای پرورش هویت، ارزش و تصویر شرکت است در صورتی که در سطح محصولات برندسازی محصول و پیشنهاد ارزشی محصول را برای مشتریان هدف ترویج می دهد.

شناخت انواع برند و انواع برندسازی این فهم را برای ما حاصل مینماید که قدرتی به دست آوریم که از آن میتوان به آمیزه ادراک و تصویر تعبیر نمود. ضمنا یک برند اجزا و پیام های بیشتری نسبت به آن چیزی که تلاش به انتقال آن دارد به همراه دارد. در نهایت شما متوجه میشوید که برندها قدرت این را دارند که به ناخودآگاه افراد دست یافته و در آنجا بمانند. از آن مهمتر آنها از این قدرت استفاده میکنند تا ارتباط با بیننده را مانند ارتباط با مشتری آغاز و تقویت کنند.

هنگامی که آغاز به دیدن تمام برندهای اطراف خود مینمایید، متوجه خواهید شد که یک استراژی موجود است که سبب ساخت و رشد برندها برای اهداف مختلف میشود. این آغاز یک سفر جالب به دنیای قدرت برندها بری دانشجویان مدیریت برند است.

ـــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــ

برگرفته از : کسب و کار موفق

...

🍀 کارآفرینی و روانشناسی

توسط .. علوی در ۲۹ آذر ۱۳۹۶

سازمان های عصرحاضربا تحولات و تهدیدات گسترده بین المللی روبروهستند . تضمین و تداوم حیات وبقاء سازمان ها نیازمند راه حلها وروشهای جدید مقابله با مشکلات است که به نوآوری وابداع , خلق محصولات , فرآیندها وروشهای جدید بستگی زیادی دارد. کارآفرینان به عنوان موتورحرکت توسعه اقتصادی محسوب می شوند درواقع کارآفرین عامل اصلی ، ایجاد خلاقیت ونوآوری است .

ازآنجایی که خلاقیت ونوآوری و توان کشف فرصت های جدید از بارزترین ویژگیهای کارآفرینان است وازآنجا که اصولاً خصوصیات روانی، رفتاری این گونه افراد ( ازقبیل استقلال طلبی ، نیاز به پیشرفت , ریسک پذیری و ... ) وماهیت طبیعی نوآوری ، شرایط خاص ومتفاوتی رامی طلبد , لذا شناخت ویژگی ها بستری مناسب برای جذب ورشد کارآفرینان است که اولین قدم واساسی ترین مساله است .

باتوجه به ویژگیهای کارآفرینان که شامل توفیق طلبی ، مرکزکنترل,ریسک پذیری ، نیازبه استقلال , خلاقیت و تحمل ابهام است بطور مختصربه تعریف هرکدام ازآنها می پردازیم :

1- نیازبه توفیق عبارت است ازتمایل به انجام کاردراستانداردهای عالی جهت موفقیت درموقعیتهای رقابتی .

2- عقیده فرد نسبت به این که وی تحت کنترل وقایع خارجی می باشد را مرکزکنترل می نامند.

3- ریسک پذیری عبارت است از مخاطره های معتدل که می توانندازطریق تلاشهای شخصی مهارشوند .

4- نیازبه استقلال ازویژگیهایی است که به عنوان یک نیروی بسیاربرانگیزاننده مورد تأکید واقع شده است . تمایل به استقلال ، یک نیروی انگیزشی برای کارآفرینان معاصراست ، لذا آزادی عمل ، پاداش دیگرکارآفرینی است . درواقع نیازبه استقلال ، عاملی است که سبب می شود تا کارآفرینان به اهداف ورویاهای خوددست یابند.

5- خلاقیت همانا توانایی خلق ایده های جدید است که این ایده ها ممکن است به محصولات یاخدمات جدید نیزمنجرشوند . درواقع خلاقیت نیرویی است که درپس نوآوری نهفته است .

6- قدرت تحمل ابهام عبارت است ازپذیرفتن عدم قطعیت به عنوان بخشی اززندگی ، توانایی ادامه حیات با دانشی ناقص دربارة محیط وتمایل به آغاز فعالیتی مستقل بی آنکه شخص بداند آیا موفق خواهدشد یاخیر.

ـــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــ

...

🌍 نماد اعتماد الکترونیکی چیست؟ (ای نماد چیست)

توسط .. علوی در ۱۳ آذر ۱۳۹۶

ای نماد چیست

در کسب و کار الکترونیکی باید بتوانیم اعتماد مشتریان را به خود جلب کنیم تا مشتری از اعتبار و نام شرکتمان مطمئن باشد. اعتماد مشتری همیشه مهمترین مسأله است و با دریافت این نماد میتوانیم در جذب اطمینان مشتریان برای خرید و فروش محصولات خود موفق شویم. بدین منظور امروزه در طراحی سایت نمادی به نام اینماد یا نماد اعتماد الکترونیک معرفی شده است که در واقع نوعی تأییدیه فروشگاههای اینترنتی توسط مرکزی با نام توسعه تجارت الکترونیک وابسته به وزارت صنعت، معدن و تجارت میباشد. این نماد به کسب و کارهای اینترنتی مجاز به منظور سازماندهی، احراز هویت و صلاحیت آنها صادر میگردد. e نماد در وبسایت فروشگاههای اینترنتی مورد تأیید در بالای صفحه اصلی درج میگردد. وقتی بر روی ای نماد موجود در سایت کلیک کنید، مستقیما به enamad.ir رفته و میتوانیم جزئیات سایت شامل محل فعالیت و هویت قانونی صاحب سایت را مشاهده کنید. بنابراین میتوان با اطمینان بیشتری از سایت خرید کرد. به طور کلی، مهمترین گام برای ایجاد فضای تجارت الکترونیک، ساماندهی سایتهای تجاری میباشد به طوریکه مردم مطمئن باشند این سایتها به تعهدات خود و حقوق مصرف کنندگان عمل خواهد کرد و با خیال آسوده خرید کنند.

فروشگاههای اینترنتی که دارای اینماد هستند دارای مزایایی هستند؛ از جمله اینکه مالک فروشگاه را شناسایی و در صورت ایجاد اشکال امکان مراجعه وجود دارد. همچنین مطمئن میشویم که اطلاعات کالا یا خدمات ارائه شده کامل است. محصولاتی که در این فروشگاهها عرضه میشود دارای گارانتی و خدمات پس از فروش میباشد. همچنین در این فروشگاهها اطلاعات شخصی و مالی خریداران محفوظ است و امنیت بیشتری دارد و در صورت سوء استفاده از اطلاعات شخصی برای شکایت از فروشگاه اینترنتی متخلف میتوان به مراجع قانونی مراجعه کرد. برای اینکه خریداران از صحت نماد اعتماد الکترونیکی موجود در فروشگاههای اینترنتی اطمینان یابند میتوانند در فهرست وبسایتهای مورد تأیید جستجو نمایند.

شرایط دریافت ای نماد

برای آنکه وبسایتها اینماد را دریافت کنند باید دارای شرایطی باشند. از جمله این شرایط این است که تنها شرکت و وبسایتهایی که در طراحی سایت خود دارای خدمات خرید و فروش هستند به آنها این نماد تعلق میگیرد و باید تمام مراحل سفارش و پرداخت وجه به صورت آنلاین و از طریق سایت باشد. اگر سایت شما دارای خدمات فروش کالا نیست و صرفا در آن کسب و کار خود را تبلیغ میکنید نیاز به دریافت اینماد نمیباشد. همچنین شرکتهای دارای اعتبار قانونی و به ثبت رسیده میتوانند اینماد را دریافت کنند. برای دریافت اینماد (e نماد) باید مدارک دامنه وبسایت باشد، پس باید دامنه وبسایت در اختیار شرکت یا مالک آن باشد. برای انجام مراحل دریافت ای نماد توسط نماینده حقوقی شرکت، باید مدارک حقوقی وکالت نماینده از شرکت موجود باشد. همچنین برای دریافت ای نماد دوستاره، مدارک دریافت گواهینامه ssl مورد نیاز است. بنابراین در طراحی سایت فروشگاه اینترنتی برای دریافت اینماد باید تمامی ضوابط و قوانین و نیز شرایط امنیتی را رعایت کرده که بدین منظور میتوانیم طراحی سایت خود را به شرکتهای معتبر از جمله وب 24 واگذار کنید. کارشناسان وب24 با اعمال موارد مورد نیاز جهت دریافت نماد اعتماد الکترونیک و همچنین رعایت کردن سایر اصول لازم برای طراحی های فروشگاهی که از جمله مهمترین این موارد می توان به سئو و بهینه سازی سایت، امنیت، سهولت کاربری سایت، سرعت لود مناسب، مقیاس پذیری، نمایش درست در دستگاه های مختلف و گرافیک جذاب اشاره کرد، می توانند برای شما سایتی مناسب و حرفه ای جهت فروش محصولات طراحی نمایند.

چگونگی ثبت درخواست نماد اعتماد الکترونیکی

برای ثبت درخواست ای نماد به سایت enamad.ir وارد شوید و سپس آدرس دامنه سایت فروشگاهی خود را وارد نمایید و سپس فرم ثبت نام شامل اطلاعات و مدارک مرتبط با هویت مالک کسب و کار اینترنتی و نیز اطلاعات مرتبط با وبسایت کسب و کار اینترنتی را تکمیل و تصویر مدارک مورد نیاز را بارگذاری کنید. نکتهای که باید برای درخواست نماد اعتماد الکترونیک بدان توجه کرد این است که باید وبسایت فروشگاهی شما فعال و در حال بهرهبرداری باشد.

ضرورت اخذ نماد اعتماد الکترونیکی

داشتن اینماد از مرکز توسعه تجارت الکترونیک باعث افزایش اعتماد خریداران برای خرید از فروشگاههای اینترنتی میشود؛ البته لازمه اخذ این نماد صدور پروانه کسب برای فرشگاههای اینترنتی الکترونیکی میباشد. بنابراین به دلیل اینکه اطلاعات این فروشگاهها در مراجع رسمی ثبت و نظارت میشود، خریداران با اطمینان بیشتر نسبت به خرید کالا با استفاده از خدمات اینترنتی اقدام میکنند. البته در قانون امروز جمهوری اسلامی ایران گرفتن e نماد الزامی نشده، اما در آیندهای نزدیک برای یکپارچه شدن نظارت بر وبسایتها برای تمامی وبسایتهای فعال در زمینه تجارت الکترونیک دریافت اینماد الزامی خواهد شد.

مزایای نماد اعتماد الکترونیکی در فروشگاههای اینترنتی

یکی از مکانیزمهای اصلی جلب توجه اعتماد مشتریان به فروشگاههای اینترنتی اعطای نماد اعتماد الکترونیکی میباشد. در واقع عامل مهم در توسعه تجارت الکترونیک اعتماد است. مهمترین گام برای ایجاد فضای تجارت الکترونیک به ویژه B2C ساماندهی سایتهای تجاری میباشد. بنابراین مرکز توسعه تجارت الکترونیک با تهیه قوانینی در مورد فعالیت کسب و کار در اینترنت به متقاضیانی که این دستورالعملها را رعایت کنند برچسب الکترونیکی به نام نماد اعتماد الکترونیک (اینماد) اعطا میکند. اعطای اینماد باعث قانونمندی و چارچوبدهی به فعالیت فروشگاههای اینترنتی میشود؛ به طوریکه خریداران با اطمینان اقدام به خرید میکنند. به این ترتیب که خریدار با جستجو در فهرست فروشگاههای دارای نماد اعتماد الکترونیکی از صحت این نماد اطمینان حاصل مینمایند.

در زیر به برخی از مزایای داشتن ای نماد اشاره میشود:

• با اعطای اینماد وبسایت شما معتبر و رسمی میشود

• میتوان برای سایت فروشگاهی خود درگاه بانکی دریافت کرد

• باعث ایجاد اعتماد و اطمینان خریداران از لحاظ رسمی بودن وبسایت میشود

• باعث رعایت قوانین توسط مشتریان در انجام خریدهای اینترنتی میشود

• افزایش میزان امنیت خرید و افزایش امنیت مبادلات کالا

• میتوان با اداره پست قرارداد بست و سیستم تحویل در محل داشته باشید

• محفوظ ماندن حریم شخصی کاربران و همچنین خود شرکت و اطلاعات شخصی و مهم مانند پسوردها

به طور کلی میتوان نتیجه گرفت که برای نظاممند شدن فروشگاههای اینترنتی؛ همچنین برای بالا بردن ضریب امنیت، اعتماد سازی و ایجاد رقابت سالم در کاهش قیمتها، افزایش سطح کیفیت فروش کالا و ارائه خدمات مناسب به خریداران اخذ اینماد نه تنها لازم بلکه ضروری میباشد.

توجه داشته باشید که برای دریافت نماد اعتماد الکترونیک لازم است که سایت فروشگاهی شما توسط کارشناسان اینماد بررسی و تایید شود و پس از طراحی سایت اولیه اقدام به ثبت نام در سامانه نماد اعتماد الکترونیک نموده و مراحل کار را انجام دهید. دریافت نماد اعتماد الکترونیک قبل از اقدام به قرارداد با شرکت های پرداخت الکترونیک بانکی الزامی است.

ـــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــ

...

🛎 تعریف کلاهبرداری؛ جرم کلاهبرداری چگونه محقق میشود؟

توسط .. علوی در ۱۱ آذر ۱۳۹۶

در عرصهی حقوق کیفری، جرم و به تبع از آن مجازات تعیین شده برای آن، از جمله عناصر اصلی مباحث و موضوعات کیفری هستند. به طور کلی میتوان جرم را هرگونه رفتار اعم از فعل یا ترک فعل (انجام دادن یک رفتار یا عدم انجام یک رفتار) دانست که برای آن مجازات تعیین شده باشد. بر همین مبنا جرایم را می توان به ۳ دسته تقسیمبندی کرد:

الف. جرایم علیه اشخاص، یعنی جرایمی که فرد آسیبدیده و زیاندیده در آن یک انسان و یک شخص است. مثل جرم قتل.

ب. جرایم علیه اموال، یعنی جرایمی که نسبت به اموال واقع میشود. مثل جرم کلاهبرداری.

ج. جرایم علیه امنیت، یعنی جرایمی که تهدیدی علیه امنیت داخلی و خارجی یک کشور به حساب میآیند. مثل جرم جاسوسی.

آنچه در این مقاله محل بحث و پاسخگویی است، جرایم نوع دوم، یعنی جرایم علیه اموال است. همچنین در اینجا با تعریف کلاهبرداری آشنا میشوید.

جرایم مالی یا جرایم علیه اموال، جرایمی هستند که حقوق مالکانهی اشخاص را نقض میکنند. (یعنی حقی که یک شخص بر یک مال میتواند داشته باشد). آنچه در یک جامعهی مدرن حایز اهمیت است بحث مالکیت شخصی و حمایت از آن است. یعنی یک شخص بتواند مالک یک مال شود و نسبت به آن مال از حقوقی برخوردار باشد و از آن مال کسب منفعت کند. بدیهی است که این حق مالکانه همانند دیگر حقوق باید مورد حمایت قرار بگیرد و از هرگونه تعرض و نقض در امان باشد.

جرایم مالی از آن جایی که موضوع آنها مال و حق مالکانه است، علاوه بر صاحب مال، جامعه را نیز دچار زیان میکند. و باعث متزلزل شدن پایههای اقتصادی جامعه میشود. این دسته از جرایم نقض کنندهی حق مالکیت شخص بر یک مال است. بدیهی است که برای رسیدگی به این جرایم باید مالکیت و حق مالکانهی شخص روی آن مال شناسایی شود. فیالواقع مالکیت نوعی رابطهی حقوقی است که بین یک شخص با یک مال برقرار میشود. و فرد را نسبت به آن مال از حقوق و منافعی بهرهمند میکند و جرایم مالی جرایمی هستند که ناقض این رابطهی مالکانه هستند و مال را از اختیار مالک خارج میکنند.

با این مقدمه در خصوص جرایم علیه اموال، به یک جرم رایج در عرصهی حقوق کیفری و در جامعه میپردازیم و سعی داریم که در خصوص این جرم علیرغم دامنهی بسیار وسیع آن به سؤالات و ابهامات رایج در این خصوص پاسخ بدهیم. اگرچه شمار جرایم مالی بسیار است اما در این یادداشت به یک نوع از آن اشاره میشود.

تعریف کلاهبرداری

همانطور که پیشتر اشاره شد، جرایم مالی یا جرایم علیه اموال در واقع جرایم علیه حق مالکانه هستند. در خصوص جرم کلاهبرداری آنچه که این جرم را از سایر جرایم متمایز میکند آن است که در بیشتر جرایم علیه اموال، مال بدون رضایت مالک و حتی از طریق توسل به خشونت به مجرم منتقل میشود. اما در کلاهبرداری، شخص کلاهبردار به گونهای رفتار میکند که صاحب مال فریب خورده و خود با رضایت و میل آن مال را در اختیار کلاهبردار قرار میدهد. به همین خاطر میتوان چنین عقیده داشت که کلاهبرداران معمولا هوش بسیار بالایی دارند. زیرا باید سعی کنند از طریق فریب دادن طرف مقابل با رضایت وی مال او را در اختیار بگیرند.

بر این اساس معمولا در جوامع، تعقیب و دستگیری کلاهبرداران طبق آمارهای ارائه شده، دشوار است. زیرا از یک سو همانطور که اشاره شد کلاهبرداران از ذکاوت بالایی برخوردارند و از سوی دیگر معمولا شخصِ فریبخورده و قربانی که به خاطر تقلب و فریب کلاهبردار مال خود را از دست داده، تمایلی به وقوع جرم ندارد. زیرا وقوع این جرم از منظر وی نشانگر سادهلوحی اوست و از ترس مورد تمسخر واقع شدن تمایلی به گزارش وقوع آن ندارد.

از سوی دیگر، کلاهبرداریهای بزرگ معمولا در شرکتها و موسسات بزرگ تجاری اتفاق میافتند و صاحبان و سهامداران این شرکتها از این حیث که به خاطر وقوع آن جرم در شرکت، اعتبارشان را در برابر مردم از دست بدهند و دیگر تحت پوشش و حمایت بیمه قرار نگیرند، از گزارش وقوع آن جلوگیری میکنند.

حال سؤال رایج در این خصوص آن است که کلاهبرداری متشکل از چه عناصری است و چگونه به وجود میآید؟

کلاهبرداری به طور کلی دارای ۲ رکن اصلی است. اولین رکن آن، این است که کلاهبردار با توسل به وسایل متقلبانه سعی در فریب دادن مالک دارد. برای تحقق این جرم، متقلبانه بودن رفتار یا وسیلهی مورد استفادهی کلاهبردار بسیار حایز اهمیت است. در واقع نوع وسیلهی اتخاذی در این جرم برای بردن مال دیگری بایستی حتما متقلبانه باشد. یعنی شخص کلاهبردار از طریق حیله و تقلب، دیگری را فریب بدهد و مال او را از اختیار و تصرفش خارج کند. از جمله این رفتارها و وسایل متقلبانه میتوان به این موارد اشاره کرد:

- کلاهبردار نام و عنوان جعلی اختیار کند و از این طریق سعی در فریب دادن اشخاص داشته باشد.

- مردم را به وجود مؤسسات و شرکتهای تجاری بزرگ که موهوم هستند و در عالم خارج واقعا وجود ندارد فریب دهد.

- مردم را از حوادث غیر واقع که احتمال وقوع آنها بسیار پایین است یا اصلا احتمال وقوع آنها وجود ندارد، بترساند و سعی در گرفتن مال آنها داشته باشد. مثلا بگوید که قرار است جنگ رخ دهد. پس اموالتان را به من بدهید تا سرمایهگذاری کنم و از این طریق منفعت و سود به شما برسد. حال آنکه اوضاع و احوال جامعه دلالت بر صلح دارد نه وقوع جنگ.

پس کلاهبردار از طریق توسل به وسایل متقلبانه، شخص را فریب میدهد.

رکن دوم که برای وقوع این جرم لازم است آن است که کلاهبردار از طریق توسل به وسایل متقلبانه که در شخص صاحب مال اثر گذاشته و منجر به فریب او شده است، مال آن شخص را دریافت کند. یعنی شخصِ مالباخته به خاطر فریب کلاهبردار با رضایت و تمایل مال خود را در اختیار کلاهبردار قرار بدهد. پس در اینجا صحبتی از ربودن یا سرقت مال دیگری نیست. بلکه خود شخص با میل و رضایت مال را در اختیار کلاهبردار گذاشته است. بدیهی است که در نتیجه در اختیار گذاشتن مال به کلاهبردار و بردن مال توسط او، ضرر مالی به شخص مالباخته وارد شده و از آن طرف کلاهبردار نیز در نتیجهی این عمل دچار سود و منفعت مالی میشود.

ممکن است این پرسش مطرح شود که دادن یک وعدهی واهی یا یک دروغ ساده را میتوان وسیلهی متقلبانه و از عناصر جرم کلاهبرداری دانست؟

در پاسخ باید گفت که صرف گفتن یک دروغ ساده را نمیتوان مانور متقلبانه تلقی کرد ولی اگر این دروغ همراه با اوضاع و احوال و فضاسازی متقلبانه باشد، میتوان حکم به وقوع جرم کلاهبرداری داد.

در پایان به بیان چند نکته میپردازیم:

- برای اعلام شکایت کلاهبرداری، فردِ مالباخته میتواند از وکیل کمک بگیرد. که این امر سبب میشود اثبات جرم راحتتر و ظرف مدت زمان کمتری صورت بگیرد. زیرا وکیل به پیچ و خمهای حقوقی این جرم بیشتر واقف است.

- جرم کلاهبرداری حتما باید با وقوع یک فعل صورت پذیرد. یعنی رکن اصلی و سازندهی آن وقوع یک فعل (همان رکن توسل به وسایل متقلبانه) است و با ترک فعل و عدم انجام یا خودداری از انجام یک عمل واقع نمیشود.

- ممکن است شخصی کالایی را خریداری کند که در زمان خرید دارای عیب و نقص است و فروشنده اشارهای به عیب آن کالا نمیکند. این عمل کلاهبرداری نیست و فروشنده به عنوان کلاهبردار نمیتواند تحت تعقیب قرار بگیرد. زیرا توسل به وسیلهی متقلبانهای که عرف آن رفتار را فریبآمیز بداند، رخ نداده است. اگرچه این عمل را میتوان طبق مقررات حقوق مدنی به استناد خیار عیب فسخ نمود.

- مجازات کلاهبرداری از جمله مجازاتهای سنگین اعمالشده در جامعه است و علاوه بر حبس از ۱ تا ۷ سال، جزای نقدی به میزان ارزش مال برده شده و رد مال برده شده به مالک اصلی آن نیز در خصوص کلاهبردار اعمال میشود. و کلاهبردار باید مالی را که از طریق فریب بهدست آورده، به صاحب آن رد نماید.

ـــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــ

...

❓ قانون وصول چک برگشتی چگونه است؟

توسط .. علوی در ۵ آذر ۱۳۹۶

وصول چک برگشتی مسئلهای است که شاید در ابتدا آنقدر مشکل به نظر بیاید که فرد از پیگیری آن سر باز زند. در صورتیکه میتوان به سه طریق کیفری، حقوقی و ثبتی آن را مطالبه کرد. گاه به دلیل طولانی شدن شکایت حقوقی و پیچ و خمهای آیین دادرسی مدنی، تعقیب کیفری بیشتر مورد اقبال قرار میگیرد. البته صدور چک بیمحل، خود، جرم است و به همین خاطر مجازاتهایی مطابق با آن در قانون مجزا، تحت عنوان «قانون صدور چک»، اصلاحی مصوب سال ۸۲، به تصویب رسیده است. در این نوشته میخواهیم شما را با جزئیات قانون چک برگشتی آشنا کنیم.

صادرکننده، بدون شکایت دارندهی چک قابل تعقیب کیفری نیست، و با گذشت شاکی خصوصی در هر مرحله از دادرسی موقوف میشود. از این منظر چک ماهیتی خصوصی دارد.

چک مطابق با «قانون صدور چک» در حکم سند رسمی است. از این خصوصیت میتوان در مطالبهی چک پرداخت نشدنی از طریق ثبت نیز اقدام کرد.

جهات کیفری چک پرداخت نشدنی، مواردی هستند که اگر صادرکننده آنها را رعایت نکند قابل تعقیب کیفری است.

طبق قانون صدور چک

«صادرکنندهی چک باید در تاریخ مندرج در آن معادل مبلغ مذکور در بانک محال علیه وجه نقد داشته باشد و نباید تمام یا قسمتی از وجهی را که به اعتبار آن چک صادر کرده به صورتی از بانک خارج نماید یا دستور عدم پرداخت وجه چک را بدهد و نیز نباید چک را به صورتی تنظیم نماید که بانک به عللی از قبیل عدم مطابقت امضا یا قلم خوردگی در متن چک یا اختلاف در مندرجات چک و امثال آن از پرداخت وجه چک خودداری نماید. هرگاه در متن چک شرطی برای پرداخت ذکر شده باشد بانک به آن شرط ترتیب اثر نخواهد داد.

مادهی ۳ مکرر- چک فقط در تاریخ مندرج در آن یا پس از تاریخ مذکور قابل وصول از بانک خواهد بود.»

یا در جایی دیگر میگوید:

«هر کس با علم به بسته بودن حساب بانکی خود مبادرت به صدور چک نماید عمل وی در حکم صدور چک بیمحل خواهد بود و به حداکثر مجازات مندرج در مادهی ۷ محکوم خواهد شد و مجازات تعیین شده غیر قابل تعلیق است.»

طرح دعوای کیفری برای وصول چک برگشتی

با توجه به مواد بالا جهات کیفری تعقیب صدور چک بیمحل به شرح زیر است:

۱. نبودن وجه نقد یا عدم کفایت آن در تاریخ مندرج در چک.

«در صورتیکه موجودی حساب صادرکنندهی چک نزد بانک کمتر از مبلغ چک باشد به تقاضای دارندهی چک، بانک مکلف است مبلغ موجود در حساب را به دارندهی چک بپردازد و دارندهی چک با قید مبلغ دریافت شده در پشت چک و تسلیم آن به بانک، گواهینامهی مشتمل بر مشخصات چک و مبلغی که پرداخت شده از بانک دریافت مینماید. چک مزبور نسبت به مبلغی که پرداخت نگردیده بیمحل محسوب و گواهینامه بانک در این مورد برای دارندهی چک جانشین اصل چک خواهد بود. در مورد این ماده نیز بانک مکلف است اعلامیهی مذکور در مادهی قبل را برای صاحب حساب ارسال نماید.»

۲. کشیدن تمام یا قسمتی از وجهی که چک بر مبنای آن صادر شده، توسط خود یا دیگری.

۳. دستور عدم پرداخت وجه چک به بانک؛ دستور عدم پرداخت مواقعی کاربرد دارد که چک قابلیت پرداخت دارد، اما صادر کننده این دستور را میدهد.

موارد مجاز صدور دستور عدم پرداخت در مادهی زیر آمده است.

«صادرکنندهی چک یا ذینفع یا قائممقام قانونی آنها با تصریح به این که چک مفقود یا سرقت یا جعل شده و یا از طریق کلاهبرداری یا خیانت در امانت یا جرائم دیگری تحصیل گردیده میتواند کتباً دستور عدم پرداخت وجه چک را به بانک بدهد بانک پس از احراز هویت دستور دهنده از پرداخت وجه آن خودداری خواهد کرد و در صورت ارائهی چک بانک گواهی عدم پرداخت را با ذکر علت اعلام شده صادر و تسلیم مینماید.»

دارندهی چک میتواند علیه کسی که دستور عدم پرداخت داده شکایت کند و هرگاه خلاف ادعایی که موجب عدم پرداخت شده ثابت شود دستوردهنده علاوه بر مجازات مقرر در مادهی ۷ این قانون به پرداخت کلیهی خسارات وارده به دارندهی چک محکوم خواهد شد.

تبصرهی ۱: ذینفع در مورد این ماده کسی است که چک به نام او صادر یا ظهرنویسی شده یا چک به او واگذار گردیده باشد (یا چک در وجه حامل به او واگذار شده باشد).

در موردی که دستور عدم پرداخت مطابق این ماده صادر میشود بانک مکلف است وجه چک را تا تعیین تکلیف آن در مرجع رسیدگی یا انصراف دستوردهنده، در حساب مسدودی نگهداری کند.

تبصرهی ۲: دستور دهنده مکلف است پس از اعلام به بانک شکایت خود را به مراجع قضایی تسلیم و حداکثر ظرف مدت یک هفته گواهی تقدیم شکایت خود را به بانک تسلیم نماید در غیر اینصورت پس از انقضای مدت مذکور بانک از محل موجودی به تقاضای دارندهی چک وجه آن را پرداخت میکند.

۴. تنظیم چک به صورت نادرست: برای مثال عدم مطابقت امضای موجود در بانک، با امضای روی چک، یا مندرجات آن.

۵. صدور از حساب مسدود: به این معنا که فرد هنوز از دستهچک حسابی که بسته است، برگ چک صادر می کند.

چه کسانی حق شکایت کیفری دارند؟

تنها دارندهی چک، یعنی کسی که آن را برای اولین بار به بانک ارائه داده است، حق شکایت کیفری دارد. اگر او بعد از مراجعه به بانک و برگشت خوردن چک آن را به دیگری منتقل کند، دیگر حق شکایت کیفری نخواهد داشت و باید از راههای دیگر اقدام کند. تنها استثنای این موضوع فوت شخص و انتقال قهری حق شکایت برای صدور چک بیمحل است.

همچنین در مورد اشخاص حقوقی؛ میتوانند هویت و نشانی خود را با تصریح نمایندگی دیگری در ظهر چک نوشته و وصول آن را به نماینده بسپارند تا حق تعقیب کیفری باقی بماند.

طبق قانون:

«جرائم مذکور در این قانون بدون شکایت دارندهی چک قابل تعقیب نیست و در صورتیکه دارندهی چک تا شش ماه از تاریخ صدور چک برای وصول آن به بانک مراجعه نکند یا ظرف شش ماه از تاریخ صدور گواهی عدم پرداخت شکایت ننماید دیگر حق شکایت کیفری نخواهد داشت.

منظور ار دارندهی چک در این ماده شخصی است که برای اولین بار چک را به بانک ارائه داده است برای تشخیص این که چه کسی اولین بار برای وصول وجه چک به بانک مراجعه کرده است بانکها مکلفند به محض مراجعه دارندهی چک هویت کامل و دقیق او را در پشت چک با ذکر تاریخ قید نمایند.

کسی که چک پس از بازگشت از بانک به وی منتقل گردیده حق شکایت کیفری نخواهد داشت مگر آنکه انتقال قهری باشد.

در صورتیکه دارندهی چک بخواهد چک را به وسیلهی شخص دیگری به نمایندگی از طرف خود وصول کند و حق شکایت کیفری او در صورت بیمحل بودن چک محفوظ باشد، باید هویت و نشانی خود را با تصریح نمایندگی شخص مذکور در ظهر چک قید نماید و در این صورت بانک اعلامیهی مذکور در مادهی ۴ و ۵ را به نام صاحب چک صادر میکند و حق شکایت کیفری او محفوظ خواهد بود.

تبصره: هرگاه بعد از شکایت کیفری، شاکی چک را به دیگری انتقال دهد یا حقوق خود را نسبت به چک به هر نحو به دیگری واگذار نماید تعقیب کیفری موقوف خواهد شد.»

مواعد پیشبینی شده در قانون چیست؟

در قانون صدور چک قانونگذار مرور زمان خاص را پیشبینی کرده است. و طبق مادهی بالا باید دو موعد ذکر شده را رعایت نماید.

الف. ظرف مدت شش ماه از تاریخ صدور چک، آن را به بانک ارائه کند.

ب. ظرف مدت شش ماه از تاریخ صدور گواهی عدم پرداخت، شکایت کیفری کند.

در نتیجهی عمل نکردن به این دو موعد حق شکایت «کیفری» ساقط خواهد شد.

البته با تصویب قانون مجازات سال ٩٢، اگر این قانون با قانون صدور چک تعارضی نداشته باشد، در برخی از موارد به کمک آن میآید. برای مثال اگر دارندهی چک تحت سلطهی متهم مجرم باشد، مدت شش ماهه طرح شکایت از تاریخ رفع سلطه محاسبه میشود.

گفتنی است رعایت این مواعد برای مراجعه به اجرای ثبت ضرورتی ندارد و همچنین در دعاوی علیه ظهرنویس و دعاوی حقوقی.

علیه چه کسانی میتوان شکایت کیفری کرد؟

- در مورد صادر کنندهای که بیمحل چک کشیده،

- یا دستور عدم پرداختی که توسط شخص دیگری هم باشد،

در هر دو حال صادرکننده تحت تعقیب قرار میگیرد.

- در مورد چکهایی که به وکالت یا نمایندگی از طرف صاحب حساب صادر میشود هم، مسئولیت کیفری با امضاکننده خواهد بود. اما در رابطه با مسئولیت مدنی هم امضاکننده و هم صاحب حساب، مسئول شناخته میشوند.

«در صورتیکه چک به وکالت یا نمایندگی از طرف صاحب حساب اعـم از شـخص حقیقـی یـا حقوقی صادر شده باشد، صادر کنندهی چک و صاحب حساب متـضامنا مـسئول پرداخـت وجـه چک بوده و اجرائیه و حکم ضرر و زیان بر اساس تضامن علیـه هـر دو صـادر مـیشـود. بـه علاوه امضاکنندهی چک طبق مقررات این قانون مسئولیت کیفری خواهد داشت مگر ایـن کـه ثابت نماید که عدم پرداخت مستند به عمل صاحب حساب یا وکیل یا نماینده بعدی اوسـت که در این صورت کسی که موجب عدم پرداخت شده از نظر کیفری مسئول خواهد بود.»

کدام دادگاه برای رسیدگی به این جرم صالح است؟

به دلیل سهولت شکایت برای متضررین و همچنین وقوع جرم در بانک، دادگاه محل وقوع بانک محال علیه صلاحیت دارد. باید گفت شورای حل اختلاف هم به دلیل میزان مجازات صدور چک بلامحل و لزوم «دادگاه بودن» مرجع قضایی، صلاحیت رسیدگی به این جرم را ندارد.

مجازات صدور چک بلامحل چیست؟

طبق قانون: «هر کس مرتکب بزه صدور چک بلامحل گردد به شرح ذیل محکوم خواهد شد:

الف. چنانچه مبلغ مندرج در متن چک کمتر از ده میلیون (۱۰,۰۰۰,۰۰۰) ریال باشد به حبس تا حداکثر شش ماه محکوم خواهد شد.

ب. چنانچه مبلغ مندرج در متن چک ده میلیون (۱۰,۰۰۰,۰۰۰) ریال تا پنجاه میلیون (۵۰,۰۰۰,۰۰۰) ریال باشد از شش ماه تا یک سال حبس محکوم خواهد شد.

ج. چنانچه مبلغ مندرج در متن چک از پنجاه میلیون (۵۰,۰۰۰,۰۰۰) ریال بیشتر باشد به حبس از یک سال تا دو سال و ممنوعیت از داشتن دسته چک به مدت دو سال محکوم خواهد شد و در صورتیکه صادرکنندهی چک اقدام به اصدار چکهای بلامحل نموده باشد، مجموع مبالغ مندرج در متون چکها ملاک عمل خواهد بود.

تبصره : این مجازاتها شامل مواردی که ثابت شود چکهای بلامحل بابت معاملات نامشروع و یا بهره ربوی صادر شده، نمیباشد.»

لازم به ذکر است که شخص میتواند ضرر و ریان خود را نیز در دادگاه کیفری مطالبه کند.

طرح دعوای حقوقی:

طبق قانون در موارد زیر صادرکننده قابل تعقیب کیفری نیست:

- در صورتیکه ثابت شود چک سفید امضا داده شده باشد.

- هرگاه در متن چک وصول وجه منوط به تحقق شرطی باشد.

- چنانچه در متن چک قید شده باشد که چک بابت تضمین انجام معامله یا تعهدی است.

- هرگاه بدون قید در متن چک ثابت شود که وصول وجه آن منوط به تحقق شرطی بوده یا چک بابت تضمین انجام معامله یا تعهدی است.

- در صورتیکه ثابت گردد چک بدون تاریخ صادر شده و یا تاریخ واقعی صدور چک مقدم بر تاریخ مندرج در متن چک باشد.

دلیل اصلی حقوقی شدن شکایت این گونه موارد، برخوردی است که قانونگذار با صادرکننده و دارندهی چک میکند. قانونگذار تمایل دارد چک را مانند اسکناس بداند. موارد بالا چک را با دید اسکناس نمینگرند. حتی نظریهی مشورتی دربارهی «صدور چک از حساب مسدود» صادر شده و در صورتی قابل تعقیب کیفری دانسته شده که مشمول موارد بالا نباشد. در این شکایت میتوان تقاضای توقیف اموال صادرکننده را ارائه کرد.

همانطور که میدانید، دعوای حقوقی نیازمند تقدیم دادخواست و دیگر مراحل آیین دادرسی مدنی ست.

اجرای ثبت

همانطور که گفتیم، چک یک سند لازم الاجراست. در نتیجه دارندهی چک پس از اطلاع از پرداخت نشدنی بودن چک، با دریافت گواهینامهی عدم پرداخت، خود چک را به همراه گواهی مطابقت امضای چک با نمونهی موجود آن در بانک که از طرف بانک صادر میشود، به اجرای ثبت اسناد محل تسلیم و تقاضای صدور اجراییه میکند. لازم به ذکر است که قبل از صدور اجراییه، دارندهی چک باید مبلغ حقالاجرا را در صندوق اجرای ثبت تودیع کرده و اموال متعلق به صادرکننده به غیر از مستثنیات دین را نیز معرفی نماید.

در این رابطه طبق آیین نامه: «اعلام جرم علیه صادرکنندهی چک بیمحل به مقامات صلاحیتدار مانع درخواست صدور اجراییه برای وصول وجه چک از طریق ادارهی ثبت نخواهد بود مگر اینکه دستوری در این باره از طرف مقامات قضایی صادر شود.»

این مدل از مطالبه چک به دلیل نبود تشریفات میتواند سریعتر از دو مدل قبل به نتیجه برسد.

ـــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــ

...

💵 نحوه نوشتن صحیح چک چگونه است؟

توسط .. علوی در ۱ آذر ۱۳۹۶

چک یکی از اسناد تجاری است. برای تنظیم چک (بهعنوان معروفترین سند تجاری) لازم است اصولی را مدنظر داشته باشیم تا احتمال سوءِ استفاده از آن توسط فرد دیگر، کاهش یابد. برای اینکه با نحوه نوشتن صحیح چک آشنا شوید، مطلب زیر را بخوانید.

در ابتدا باید بگوییم منظور ما از چک، همان چکهای عادی (چکهایی که توسط بانک در اختیار مشتریان قرارداده می شود) است که چند جای خالی دارند که باید پر شوند.

الف. یکی از مواردی که باید در برگ چک درج شود، تاریخ است:

- سفید گذاشتن جای تاریخ به این معناست که دارندهی چک هر زمان که بخواهد میتواند به بانک مراجعه و مبلغ چک را دریافت کند.

- بهتر است تاریخ چک هم به عدد و هم به حروف نوشته شود تا احتمال جعل و اعمال تغییرات در آن توسط سایرین کاهش یابد.

ب. قسمت دیگری که باید تکمیل شود، مبلغ چک است.

- بهتر است مبلغ هم به عدد و به حروف، و هم به ریال و به تومان درج شود. ضمنا مرسوم است که روی مبلغ عددی و حروفی را با چسب شیشهای میپوشانند تا در صورت کندن چسب، چک مخدوش شود. برخی نیز هنگام پر کردن اطلاعات لازم در برگ چک از یک کاربن برای درج اطلاعات در پشت چک استفاده میکنند. با اینگونه ترفندها احتمال تغییر مندرجات چک و سوءِ استفاده از آن دشوار میشود.

- هیچگاه چک را بدون درج مبلغ به کسی تحویل ندهید. چون وقتی چک سفید امضا را به شخصی میدهید به این معناست که به او این حق را دادهاید که هر مبلغی خواست بر روی آن درج کند.

ج. اگر در وجه چک عبارت «بابت» درج شود یا شرطی قید شود، وصول چک شما منوط به اجرا و اثبات آن موضوعی است که چک بابت آن موضوع کشیده شده است. بنابراین از پذیرفتن چکهای مشروط خودداری کنید.

د. اطلاعات دیگری که لازم است در برگ چک پر شود این است که در وجه چه کسی صادر شده است. برخی در این قسمت مینویسند «در وجه حامل» به این معنی که اگر چک در اختیار هرکسی قرار گرفت، او میتواند بدون اینکه چک را پشتنویسی کند آن را در اختیار دیگران قرار بدهد. تا حد امکان چک را در وجه حامل صادر نکنید تا هر کسی نتواند ادعا کند که چک متعلق به اوست.

ه. قسمت بعدی چک، امضاست، زیرا چک بدون امضا اعتباری ندارد و تأکید بر این است که حتما زمان مراجعه به بانک، از امضاهایی استفاده شود که ساده و قابل تقلید نباشند. نکتهی حائز اهمیت در این خصوص این است که به هیچ وجه چک را قبل از نوشتن امضا نکنید. برخی از مردم تمام برگههای دسته چک را برای سهولت کار خود امضا و آماده میکنند که خطرات بسیاری در بر دارد.

و. هرگز در نگارش چک، خودکارتان را عوض یا از خودکار دیگران استفاده نکنید. چرا که جاعل بعدا میتواند ادعا کند که خودکار سومی هم در کار بوده است و تشخیص تغییرات در چک بسیار دشوار خواهد شد.

ز. هیچوقت تنظیم تمام یا قسمتی از چک را به دیگران واگذار نکنید.

ح. در صورتیکه قراردادی تنظیم میکنید، مشخصات چک شامل مبلغ، تاریخ و شمارهی چک را در قرارداد درج و تصاویر چکها را پیوست کنید و چنانچه برای پرداختهای سنگین از چک استفاده میکنید، حتما از آن رونوشت بگیرید و در نسخهی رونوشت از گیرندهی چک اثر انگشت بگیرید.

ط. برخی از چکها دو یا چند امضایی هستند (یعنی حتما دو نفر یا بیشتر باید آن را امضا کنند) یا بدون مهر فاقد اعتبار هستند. این موارد فرصت کلاهبرداری را افزایش میدهد. بهتر است در زمان گرفتن چک، از صادرکننده بخواهید درج کند که این چک به امضای دیگر یا مهر نیاز ندارد.

ی. هرگز چک را جهت اصلاح، تعویض و… در اختیار صادرکننده قرار ندهید، زیرا صادرکننده میتواند ادعا کند که وجه چک را پرداخته و چک را پسگرفته است. و این شمایید که باید خلاف آن را ثابت کنید.

ـــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــ

...

🤔 برات چیست و چه ویژگیهایی دارد؟

توسط .. علوی در ۱۰ آبان ۱۳۹۶

با گسترش فعالیتهای تجاری و معاملات، روش و طرق مبادرت به نقل و انتقال نقدینگی در زمینهی فعالیتهای تجاری تغییر کرد. در گذشته بشر از طریق معاوضه یا مبادلهی کالابهکالا اقدام به انجام فعالیتهای تجاری میکرد. به مرور این روش دستخوش تغییراتی شد و از معاوضه به روش مسکوکات فلزی، اسکناسها و در نهایت اسناد تجاری تبدیل شد. امروزه اسناد تجاری روش و قالب مناسبی برای انجام فعالیتهای تجاری هستند. در این نوشته می خواهیم با انواع آن آشنا شده و دقیقا ببینیم برات چیست.

انواع اسناد تجاری

- اسناد تجاری به معنای عام کلمه: به کلیهی اسنادی که در عرصهی فعالیتهای تجاری بین تجار برای سهولت و انجام معاملات رد و بدل میشود، اسناد تجاری به معنای عام کلمه میگویند. اعم از سفته، چک، برات، بارنامه، اوراق سهام، اوراق بهادار و غیره.

- اسناد تجاری به معنای خاص کلمه: اسنادی که جایگزین اسکناس و متضمن یک تعهد به پرداخت وجه هستند. مثل سفته، چک و برات.

در این یادداشت بر آن هستیم تا برات را به عنوان یک سند تجاری خاص که در عرصهی معاملات تجاری کاربرد زیادی دارد، بررسی کنیم. ابتدا به کلیات برات میپردازیم.

برات و شروط آن

به طور کلی برات عبارت است از سندی که طبق آن شخص الف از شخص ب تقاضا دارد که وجه مقرر را در تاریخ مقرر به شخص ج یا هر کسی که شخص ج، وجه را به او حواله کرد، پرداخت کند. طبق این تعریف شخص الف براتدهنده، شخص ب براتگیر و شخص ج دارندهی برات هستند. عقیدهی کلی بر این است که برات مبتنی بر نوعی حواله است. که بر اساس آن شخص الف که برات را صادر کرده است محیل (حواله دهنده)، شخص ب محالهعلیه (کسی که حواله برای او داده شده است) و شخص ج محتال (طلبکار) هستند. ممکن است شخص ج به عنوان دارندهی برات و طلبکار وجه، سند برات را به دیگری واگذار کند. و آن دیگری به شخص دیگر و به همین ترتیب سند برات چند دست منتقل شود که در این حالت آن فردی که سند در نهایت در دست اوست دارندهی نهایی و کلیهی اشخاص ماقبل او به جز شخص الف و شخص ب، ظهرنویس هستند؛ یعنی اشخاصی که پشت سند را امضا کردهاند تا دست به دست منتقل شود.

برات یک عمل حقوقی در عرصهی فعالیتهای تجاری است که مستلزم انجام چند عمل است. به طور کلی وقتی چنین سندی در زمینههای تجاری به کار میرود، ابتدا باید توسط شخصی صادر شود این شخص همان براتدهنده (الف) است. صدور برات توسط این شخص هم میتواند با امضا و هم میتواند با مهر روی خود برگهی سند برات باشد.

سند برات همانند کلیهی اسناد تجاری مجموعه مقررات و شرایط شکلی دارد که باید رعایت شود. همانطور که گفته شد، برات ابتدا به صدور و سپس به قبول نیازمند است. ممکن است سؤال مطرح شود که قبول برات به چه معناست؟ در مثال گفته شده شخص الف سند را برای شخص ب صادر میکند و شخص ب آن را قبول مینماید. یعنی میپذیرد که وجه مقرر در سند را در تاریخ مقرر به شخص ج یا هرکس که شخص ج سند را به او منتقل کرده است، بپردازد. در واقع شخص ب که قبولکنندهی سند برات است مدیون اصلی و مسئول پرداخت وجه است که با قبول برات، چنین تعهدی را پذیرفته است.

شرط شکلی دیگر تعیین تاریخ در برات است. به طور کلی برات دارای سه تاریخ است:

- تاریخ صدور؛

- تاریخ قبول؛

- تاریخ سررسید پرداخت وجه برات. یعنی آن زمانیکه وجه مقرر در برات توسط مدیون اصلی یعنی شخص ب باید پرداخت شود.

شرط بعدی، اشخاص یک سند برات هستند. که عبارتند از: برات دهنده (الف)، قبولکننده یا براتگیر (ب) و شخص دارنده.

شرط دیگر آن است که برات بایستی در بردارندهی وجه و مبلغ مقرر و مشخصی باشد اعم از ریال یا ارز.

از آن جایی که وجه برات توسط شخص براتگیر یعنی ب باید پرداخت شود، برای این تأدیه باید مکان تعیین شود. که این مکان میتواند یا محل اقامت خود براتگیر باشد یا هر مکان دیگر.

و در نهایت اینکه برات ممکن است در چند نسخه صادر شده باشد و باید در سند برات قید شود که اگر در چند نسخه صادر شده این، نسخهی چندم است؟

لازم به ذکر است که اگر این شرایط رعایت نشود، سند برات نوعی سند غیر تجاری محسوب میشود. یعنی وصف و کارکرد تجاری بودن خود را از دست میدهد.

به طور کلی برای صدور اسناد تجاری مبلغی تحت عنوان مالیات اخذ میشود که در خصوص برات نیز چنین است. به نسبت مبلغ وجه مقرر در برات مالیات و حق تمبر اخذ میشود. چاپ و در دسترس عموم قرار گرفتن سند تجاری برات وظیفهی وزارت اقتصاد و دارایی است و شرایط ابطال و اخذ تمبر را مشخص میکند. اگر مقررات راجع به حق تمبر رعایت نشود، باعث بطلان و از بین رفتن سند نمیگردد ولی جریمه به آن تعلق میگیرد. یعنی متخلف علاوه بر اینکه باید اصل حق تمبر را باطل کند، دو برابر آن نیز جریمه باید بپردازد.

معنای لفظ حامل چیست و در خصوص برات به چه نحو است؟

در پاسخ به این سؤال باید گفت، که اگر صدور سندی در وجه حامل باشد، یعنی هر کس که سند را حمل کند دارندهی نخستین آن است. برات را نمیتوان در وجه حامل صادر کرد. صدور برات حتما باید در وجه شخص معینی باشد. زیرا همانطور که اشاره کردیم شخصی که برات در وجه او صادر شده است یعنی شخص ب مسئول پرداخت و مدیون اصلی سند است و حتما باید مشخص باشد.

ظهرنویسیِ حامل حالتی است که هر کس سند را حمل کند دارندهی نهایی آن است. یعنی سند از طریق ظهرنویسی به او منتقل شده و به عنوان شخص حامل دارندهی نهایی محسوب میشود. برات را همانند سایر اسناد تجاری میتوان ظهرنویسی حامل نمود.

همانطور که اشاره شد، در سند برات باید مبلغ و وجه مقرر قید شود. معمولا نحوهی نگارش مبلغ به حروف است زیرا امکان تحریف و دستکاری در آن کمتر است. اما اگر به رقم هم نوشته شود، مشکلی پیش نمیآید. حال ممکن است وجه سند برات هم به رقم و هم به حروف تحریر شود و بین این دو مبلغ اختلاف وجود داشته باشد. مثلا مبلغ به رقم ۲۰/۰۰۰/۰۰۰ ریال است اما به حروف دویست هزار ریال نوشته شده است. ملاک برای تعیین مبلغ به حروف است.

ممکن است مبلغ چند دفعه در سند نوشته شده باشد. اعم از حروف یا رقم. مثلا در یک قسمت از سند مبلغ عبارت است از ۲۰/۰۰۰/۰۰۰ ریال و در جای دیگر از سند عبارت است از ۱۰۰/۰۰۰/۰۰۰ ریال. در این حالت ملاک مبلغ کمتر است.

قبولی سند برات

مسئلهی بعدی که به عنوان کلیات بحث برات حایز اهمیت است، مسئله قبولی سند برات است. همانطور که گفته شد، برات سندی است که برای شخص براتگیر یعنی شخص ب صادر شده تا آن را قبول نماید. قبول برات توسط این شخص اجباری نیست حتی اگر به شخص صادرکنندهی برات بدهکار باشد. اما اگر قبول کرد موظف به پرداخت است و نمیتواند از تعهد خود امتناع کند. حتی اگر به شخص صادرکننده بدهکار نباشد. ممکن است در خصوص سند برات با اصطلاحی تحت عنوان «نُکول» مواجه شویم. نکول عبارت است از اینکه شخص براتگیر یعنی ب، برات و تأدیهی وجه آن را قبول نکند و بگوید من چنین براتی را قبول نمیکنم. زیرا همانطور که اشاره شد قبول برات الزامی و اجباری نیست. در نتیجه به عدم قبول برات، نکول گفته میشود. گاهی ممکن است شخص براتگیر یعنی ب، تأدیهی کل وجه برات را قبول نکند که به آن نکول کلی گفته میشود. اما گاهی نکول او جزیی است یعنی تأدیهی جزء و قسمتی از وجه را نمیپذیرد که به آن نکول جزیی گفته میشود.

در پایان این قسمت از یادداشت باید خاطر نشان کنیم که نکول برات توسط شخص ب، آثاری به همراه دارد. این نکول نسبت به خود براتگیر هیچ اثری ندارد. زیرا مسئولیتی نداشته و تکلیفی به قبولی ندارد. اما نکول وی نسبت به صادرکننده برات و ظهرنویسان در فرضی که برات چند دست منتقل شود، دارای اثر است و صادر کننده و ظهرنویسان در برابر شخص دارندهی برات یعنی ج، باید تأدیه و پرداخت به موقع وجه برات را تضمین نمایند؛ مثلا ضامن معرفی کنند. در غیر اینصورت وجه برات نسبت به آنها حال شده یعنی فورا ملزم به پرداخت آن هستند.

ویژگیهای سند برات

۱. قبولی شخص ثالث

همانطور که پیشتر اشاره کردیم، برات سندی است که توسط شخص الف صادر شده و شخص ب مدیون اصلی و مسئول پرداخت وجه آن است و پرداخت وجه را قبول مینماید. و نیز گفتیم که قبولی فقط ویژهی سند برات است. اگر شخص ب پرداخت وجه را قبول کند که مشکلی پیش نمیآید. اما گاهی ممکن است که شخص ب پرداخت برات را قبول نکند یا به اصطلاح نکول نماید. در این صورت تکلیف چیست؟ زیرا همانطور که گفتیم شخص ب الزامی برای قبولی ندارد و میتواند از قبولی امتناع کند.

در این فرض، قبولی شخص ثالث میتواند حادث شود. یعنی شخص ثالثی پرداخت وجه برات را قبول میکند. قبول شخص ثالث با امضا روی اعتراض نامه نکول صورت میگیرد. اعتراض نامه نکول سندی است که دارندهی برات در اختیار دارد تا نکول شخص ب نسبت به شخص صادرکننده (الف) و ظهرنویسان دارای اثر باشد. پیشتر اشاره کردیم که نکول نسبت به صادرکننده و ظهرنویسان دارای اثر بوده یا وجه برات نسبت به آنها حال میشود یا اینکه باید برای تأدیه وجه برات تضمین دهند. مثلا ضامن معرفی کنند که وجه در تاریخ مقرر پرداخت میشود. در راستای چنین اثری اعتراضنامهی نکولی صادر میشود و قبولی شخص ثالث روی این اعتراضنامه امضا میگردد. قبولی شخص ثالث که در فرض عدم قبولی شخص ب صورت گرفت، یا به نام برات دهنده (الف) یا به نام یکی از ظهرنویسان وارد عمل میشود. در واقع در این فرض ذینفعِ قبولی، براتدهنده یا ظهرنویسان هستند که شخص ثالث به نام آنها برات را قبول میکند تا نکول شخص ب دیگر نسبت به آنها اثری نداشته باشد. شخص ثالث قبول کننده که از طرف ذینفع (صادر کننده یا ظهرنویسان) وارد عمل شده است، حتی اگر اذن و اجازهی پرداخت وجه برات را از سوی آنها نداشته باشد باز هم پس از پرداخت حق رجوع دارد. و اگر مشخص نشود که ذینفع قبولی چه کسی است، قبولی شخص ثالث به نام صادرکننده لحاظ میشود و شخص ثالث پس از تأدیه و پرداخت، حق رجوع به او را دارد.

۲. پرداخت شخص ثالث

در بالا به این نکته اشاره کردیم که شخص ب میتواند سند برات را قبول نکند و شخص ثالثی آن را قبول نماید. در خصوص پرداخت هم به همین شکل است. یعنی شخص ب سند برات را قبول کرده اما از پرداخت آن امتناع میکند. در این صورت شخص ثالثی پرداخت سند و نه قبولی را به عهده میگیرد. پرداخت ثالث با امضا روی اعتراضنامهی عدم تأدیه صورت میگیرد. اعتراضنامهی عدم تأدیه اعتراضی است که از سوی دارندهی سند برات صورت میگیرد مبنی بر اینکه چرا شخص ب که سند را قبول نموده، وجه را نمیپردازد. پرداخت شخص ثالث همانند قبولی ثالث با امضا روی اعتراضنامهی عدم تأدیه صورت میگیرد. و نیز شخص ثالث پرداختکننده همانند شخص ثالث قبول کننده یا به نام صادرکننده یا ظهرنویسان وارد عمل میشود. یعنی ذینفع پرداخت ثالث یا صادرکننده است یا ظهر نویسان. و اگر ذینفع پرداخت مشخص نباشد، پرداخت شخص ثالث به نام صادرکننده صورت میگیرد و شخص ثالث پس از پرداخت وجه سند به او حق رجوع دارد.

۳. روش انتقال سند تجاری

انتقال سند تجاری عموما به دو روش انجام میشود:

- انتقال از طریق ظهرنویسی؛ یعنی شخص با امضا پشت سند برات آن را به دیگری منتقل میکند. اگر سند تجاری در وجه شخص معینی صادر شده باشد، یعنی عنوان دارنده مشخص باشد، نقل و انتقال از طریق ظهرنویسی است.

- انتقال از طرق قبض و اقباض؛ حالتی است که ظهرنویسی در پشت سند برات صورت نمیگیرد بلکه صرفا از طریق قبض و اقباض بدون امضا و نوشتن چیزی منتقل میشود. سندی که در وجه حامل باشد یعنی هر حمل کننده و آورندهای دارندهی آن محسوب شود، از طریق قبض و اقباض منتقل میشود.

به لحاظ کارکردی و عملی بایستی توجه داشته باشم که اگر در جایگاه انتقالدهنده هستیم بهتر است انتقالدهندهی حامل باشیم. زیرا در این حالت همانطور که گفتیم نقل و انتقال از طریق قبض و اقباض صورت میگیرد و جایی امضا نمیشود تا بعدا برای ما مسئولیت ایجاد کند. اما اگر در جایگاه انتقالگیرنده هستیم بهتر است انتقال گیرنده در وجه باشیم. یعنی از طریق ظهرنویسی سند به ما منتقل شود تا از طریق امضای پشت سند اشخاص مسئول برای پرداخت شناخته شوند و راحتتر حق مراجعه به آنها را داشته باشیم.

۴. مسئولان سند تجاری برات

در سند برات چند شخص حضور دارند:

- صادرکننده یا شخص الف؛

- ظهرنویس؛

- قبول کننده یا شخص ب؛

- دارندهی سند برات؛

- و در برخی مواقع شخصی میتواند تحت عنوان ضامن از صادرکننده، قبول کننده و ظهرنویس ضمانت نماید.

در سند برات قبولکننده یعنی شخص ب مدیون اصلی و مسئول پرداخت است. اما اگر پرداخت را قبول نکرد یا به اصطلاح نکول کرد، دو حالت پیش میآید؛ یا اینکه شخص ثالثی همانطور که اشاره کردیم، سند برات را قبول میکند که در این صورت او مسئول پرداخت است. یا اینکه شخص ثالثی سند برات را قبول نمیکند که در این صورت مدیون و مسئول پرداخت شخصِ صادرکننده، یعنی شخص الف است. در فرضی که دارندهی برات برای دریافت وجه به ظهرنویسان رجوع میکند، هر ظهر نویس پس از پرداخت، حق رجوع به شخص ماقبل خود را دارد تا در نهایت به مدیون اصلی و مسئول پرداخت سند تجاری برات برسد.

توضیحات دربارهی سند تجاری برات بسیار مفصل و زیاد هستند. اما در این مقاله سعی کردیم تا مهمترین مسائل مربوط به سند تجاری برات را مطرح کنیم.

ـــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــ

برگرفته از : chetor.com

...

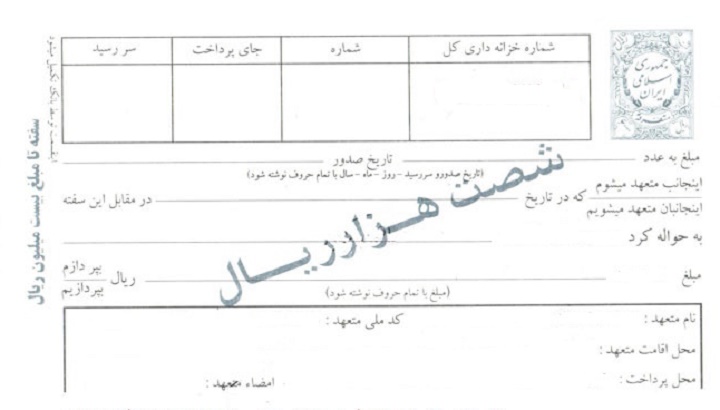

💰 سفته چیست؛ آشنایی با شرایط صدور و مزایای داشتن آن

توسط .. علوی در ۹ آبان ۱۳۹۶

سفته از لحاظ حقوقی سندی تجاری است که صادرکنندهی آن تعهد میکند مبلغ معینی پول را در سررسید معین یا عندالمطالبه به دارندهی آن، بپردازد. درنتیجه میتوان گفت ماهیت سفته تعهد به پرداخت مبلغی پول در آینده است. استفاده از سفته به دلیل مزایایی که برای دارندهی آن به همراه دارد، امروزه در روابط اشخاص با یکدیگر رواج یافته است. بنابراین ممکن است شما نیز تاکنون در صدد صدور این سند یا به اصطلاح عرفی «دادن سفته» برآمده باشید یا از کسی درخواست کرده باشید که سفتهای را به نفع شما صادر کند، یعنی همان چیزی که در عرف از آن با نام «گرفتن سفته» یاد میشود. در نوشتهی پیشرو، خواهیم دید که سفته چیست و برخی نکات کاربردی در خصوص سفته را مرور خواهیم کرد.

صدور سفته چه شرایطی دارد؟

الف. به عنوان صادرکنندهی سفته زمانیکه سفته را مهر یا امضا میکنید و میخواهید آن را به طرف مقابلتان تحویل دهید، بهتر است اطمینان حاصل کنید که شرایط زیر را رعایت کردهاید:

- ابطال تمبر مالیاتی: هنگام مراجعه به بانک برای دریافت اوراق چاپی سفته، بانک به نسبت مبلغ مورد نظر شما برای سفته، وجهی از شما دریافت میکند و در اصطلاح عرفی گفته میشود که شما برگ سفته را خریدهاید. این مبلغ در واقع همان مالیاتی است که برای صدور سفته باید پرداخت شود و امروزه جایگزین ابطال تمبر مالیاتی شدهاست. رقمی که در میانهی سفته به صورت مورب درج شده (در تصویر بالا شصت هزار ریال)، همان مبلغ مالیات را نشان میدهد که معادل سه در هزار مبلغ سفته است.

- درج تاریخ صدور سفته: یعنی تاریخی که شما به عنوان صادرکننده، سند را به طرف مقابل خود تحویل میدهید.

- درج مبلغ معین برای سفته: مبلغی که در حاشیهی سفته نوشته شدهاست (در تصویر بالا بیست میلیون ریال)، سقف مبلغی را معین میکند که شما میتوانید تعهد به پرداخت آن کنید. این سقف شما را از نوشتن مبلغ دقیق سفته بینیاز نمیکند. پس حتما مبلغی که برای سفته در نظر دارید، دقیقا درج کنید و به سقفی که در حاشیهی سفته قید شده، اکتفا نکنید. به علاوه نوشتن مبلغ سفته به حروف اجباری است. فراموش نکنید که رعایت کردن این دو نکته، راه سوءِاستفادههای احتمالی از سفتهای که صادر کردهاید را خواهد بست.

- تعیین گیرندهی وجه: در این قسمت شما میتوانید عبارت «در وجه حامل» را بنویسید یا نام شخص معینی که سفته را به نفع او صادر میکنید درج نمایید. سفتهی در وجه حامل و سفتهای که به حوالهکردِ شخص معین صادر میشود را میتوان به دیگران انتقال داد. پس اگر تمایل ندارید که سفتهی شما در بازار دستبهدست شود و برای پرداخت آن با اشخاص ناشناس روبهرو شوید، حتما نام شخص معین را درج کنید و همچنین عبارت «به حوالهکرد» را خط بزنید و در سفته قید کنید که دارنده حق انتقال آن را ندارد.

- تعیین تاریخ تأدیهی سفته: تاریخ تأدیهی سفته را میتوان به صورت عندالمطالبه قرار داد یا برای آن موعد تعیین کرد. برای تعیین مدت نیز میتوان از عبارات مختلفی استفاده کرد که رایجترین آن درج تاریخ دقیق است. مثلا ۱۳۹۵/۱۲/۱.

دقت کنید که اگر سفتهای را که امضا یا مهر کردهاید، بدون درج مطالبی که در شمارههای دو تا پنج گفته شد به طرف مقابل تحویل دهید، با یک خطر مهم مواجه میشوید: ظاهرا شما به دارنده وکالت دادهاید که سند را از طرف شما تکمیل کند! پس او میتواند در تکمیل آن تنها منافع خود را در نظر بگیرد. در خصوص شمارهی نخست، اگر مالیات مذکور را پرداخت نکنید مثلا مبلغی را در سفته درج کنید که بیشتر از سقف تعیین شدهاست و درنتیجه برای آن مالیات پرداخته نشده، در آینده با جریمهی مالیاتی روبهرو میشوید.

ب. به عنوان دریافتکننده یا دارندهی سفته، زمانیکه میخواهید سفته را بگیرید، علاوه بر درج مهر یا امضای صادرکننده، به مبلغ مورد نظرتان و مواردی از این دست توجه میکنید؛ یک نکتهی مهم را از خاطر نبرید:

ایرادی ندارد که صادرکننده دلیل صدور را در سفته قید کند و مثلا بنویسد «بابت خرید اتومبیل» اما صادرکننده نباید برای پرداخت سفته شرط بگذارد. مثل اینکه در سفته درج کند «درصورت تحویل کالا» یا «بابت حسن اجرای تعهد». اگر عباراتی در سفته درج شود که نشاندهندهی مشروط بودن پرداخت باشد، شما به عنوان دارندهی سفته مزایای خاص سفته را از دست میدهید. در ادامه با این مزایا آشنا میشویم.

مزایای سفته برای دارنده چیست؟

- فرض کنید شخص «الف» سفتهای را به نفع شخص «ب» صادر کند و شخص «ب» با امضا کردن پشت آن، سفته را به شخص «ج» انتقال دهد و «ج» نیز به همین ترتیب سفته را امضا کند و به شخص «د» انتقال دهد و درنهایت «د» این سفته را به شما انتقال دهد. حال شما به عنوان دارندهی نهایی سفته، برای وصول وجه سفته میتوانید به هر کدام از اشخاصِ صادرکننده یعنی الف و ظهرنویسان یعنی ب، ج و د، مراجعه کنید. همچنین میتوانید به همهی آنها با هم مراجعه کنید ولی توجه کنید که در این حالت نمیتوانید از هرکدامشان یکبار کل طلبتان را بگیرید! بلکه از مجموع آنها میتوانید یکبار طلبتان را وصول کنید.

از این مزیت سفته که در موراد عادی انتقال طلب وجود ندارد، به عنوان مسئولیت تضامنی مسئولان سفته یاد میشود.

- زمانیکه سفته پرداخت نمیشود، شما میتوانید از دادگاه درخواست کنید که معادل وجه سفته را از اموال هر کدام از آنها (صادرکننده یا ظهرنویسان)، تا زمان صدور حکم توقیف نماید. این درخواست که برای اطمینان یافتن از رسیدن شما به طلبتان انجام میگیرد، درخواست تأمین خواسته نام دارد.

اگر شما برای طلب خود سفتهای در دست نداشتید، دادگاه به راحتی چنین درخواستی را از شما نمیپذیرفت و ممکن بود شما برای بهدست آوردن تأمین خواسته، ناچار شوید که مبلغی را نزد دادگاه به ودیعه بگذارید. اما با در اختیار داشتن سفته و به شرط رعایت تکالیفی که در ادامه خواهد آمد، دادگاه تقاضای شما را بدون دریافت این مبلغ خواهد پذیرفت. به همین دلیل است که از این مورد نیز به عنوان مزیت سفته یاد میشود.

برای استفاده از مزایای سفته، دارنده چه مسائلی را باید رعایت کند؟

اگر شما به عنوان دارنده درصدد هستید که از مزایای سفته (یعنی مسئولیت تضامنی و تأمین خواسته) استفاده کنید؛ فراموش نکنید که تنها در اختیار داشتن سفته کفایت نمیکند. بلکه شما باید به تکالیف زیر نیز عمل کنید:

- ظرف ده روز از سررسیدی که در سفته برای پرداخت قید شدهاست باید به مرجع ثبت واخواست دادگستری مراجعه کنید و به عدم تأدیه اعتراض نمایید. این اعتراض در قالب نوشتهای با عنوان واخواست عدم تأدیه انجام میشود. دقت کنید که اگر سفتهای که در دست دارید سررسید معین ندارد بلکه عندالمطالبه است؛ ابتدا باید ظرف یکسال از زمان صدور سفته و با ارسال اظهارنامه، به صورت رسمی پرداخت وجه آن را از صادرکننده مطالبه کنید. به علاوه شما باید پیگیر ابلاغ اظهارنامه نیز باشید. زیرا تاریخ ابلاغ اظهارنامه به صادرکننده، تاریخ مطالبه و سررسید محسوب میشود و شما از این تاریخ به مدت ده روز فرصت دارید که واخواست عدم تأدیه را ثبت کنید.

از زمانیکه واخواست عدم تأدیه را ثبت کردید، میتوانید با مراجعه به دادگاهی که صلاحیت رسیدگی به اصل دعوای شما (یعنی دعوای مطالبهی وجه سفته) را دارد، تقاضای تأمین خواسته نمایید. اگر قبل از درخواست تأمین خواسته، دعوای مطالبهی وجه را مطرح نکردهاید؛ لازم است که ظرف ده روز از صدور قرار، این دعوا را طرح کنید. در غیر اینصورت ممکن است از اموال توقیف شده، رفع توقیف شود.

- ظرف یکسال از تاریخ ثبت واخواست عدم تأدیه، شما باید در دادگاه صالح دعوای مطالبهی وجه سفته را طرح نمایید. در غیر اینصورت حق طرح دعوا علیه ظهرنویسهای سفته را از دست میدهید. یعنی همان مزیت مهمی که با عنوان مسئولیت تضامنی از آن یاد شد، از این به بعد وجود ندارد و شما فقط میتوانید علیه صادرکنندهی سفته طرح دعوا کنید. این مهلت یکساله در صورتی است که محل پرداخت سفته در ایران باشد. اگر محل تأدیه در خارج از ایران باشد، شما برای طرح دعوا علیه ظهرنویسها دو سال فرصت خواهید داشت.

برخی از مطالب این نوشته برگرفته از کتاب «حقوق اسناد تجاری» نوشتهی دکتر کورش کاویانی است. برای آشنایی بیشتر با سفته، میتوانید به این منبع مراجعه کنید.

ـــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــ

...

♦️ آشنایی با مراحل ثبت شرکت سهامی خاص

توسط .. علوی در ۸ آبان ۱۳۹۶

امروزه به دلیل گسترش فعالیتهای بازرگانی و گسترش معاملات، انجام امور و فعالیتهای تجاری در قالب انواع مختلف شرکتها، چه در تجارت داخلی و چه در تجارت بینالملل امری مرسوم به حساب میآید. در واقع با شکلگیری انواع مختلف شرکتها، انجام اعمال و فعالیتهای تجاری از حالت انفرادی و تکنفرهی خود به حالت دستهجمعی و در قالب شرکت تغییر حالت داد. یکی از این شرکتها که امروزه برای انجام فعالیتهای مختلف کارایی و کاربرد بسیار دارد، شرکتهای سهامی، اعم از سهامی عام و خاص میباشد. در این مطلب قصد داریم با مراحل ثبت شرکت سهامی خاص آشنا شویم.

مروری بر انواع شرکتها

به طور کلی در یک تقسیمبندی میتوان شرکتها را به شرکتهای موضوعی و شکلی تقسیمبندی کرد. شرکتهای موضوعی، شرکتهایی هستند که موضوع فعالیت آنها صرفا امور و فعالیتهای تجاری است. در مقابل شرکتهای شکلی، شرکتهایی هستند که موضوع فعالیت آنها محدودیتی نداشته و میتوانند در امور تجاری و غیر تجاری فعال باشند. شرکتهای سهامی، اعم از سهامی عام و خاص از نوع اخیر شرکتهای گفته شده هستند ( شرکت شکلی). یعنی موضوع فعالیت یک شرکت سهامی خاص اعم از فعالیتهای تجاری و غیر تجاری است. منظور از فعالیتهای تجاری فعالیتهایی است که علاوه بر کسب سود و منفعت، ذاتا عنوان بازرگانی بودن برای آنها صدق کند. مثل عملیات دلالی، عملیات صرافی و بانکی و بیمه و… .

آشنایی بیشتر با شرکتهای سهامی

در شرکتهای سهامی، اعم از سهامی عام و سهامی خاص، مسئولیت شخص محدود به میزان آوردهاش است (منظور از آورده همان سرمایهای است که یک شخص برای عضویت در یک شرکت همراه خود میآورد تا از مجموع این سرمایهها دارایی شرکت شکل بگیرد. اعم از اینکه نقد، غیر نقد، انجام کار یا حرفه یا صنعت و….. باشد). بر همین اساس میتوان گفت که شرکتهای سهامی در یک تقسیمبندی دیگر جزو شرکتهای سرمایهای هستند، سرمایه در آنها حائز اهمیت است و ملاک برای تعیین مسئولیت، سرمایهی آورده شده است. به عنوان مثال شخص الف مبلغ ۱ میلیون تومان برای عضویت در شرکت سهامی خاص آورده دارد. مسئولیت این شخص برای بدهیهای شرکت، فقط تا همین میزان یعنی تا مبلغ ۱ میلیون تومان است و نسبت به مازاد بر آن مسئولیتی ندارد و اگر دارایی شرکت که از مجموع آورده شرکا تشکیل شده است، برای پرداخت بدهیهای شرکت کافی نباشد، طلبکاران شرکت حق رجوع به شخص الف را ندارند. چرا که مسئولیت او همانطور که گفته شد تا میزان ۱ میلیون تومان است که نهفته در دارایی شرکت بوده. وقتی که دارایی شرکت برای پرداخت بدهی شرکت کافی نیست، پس این ۱ میلیون تومان هم کارساز نبوده است. با این مقدمه متوجه شدیم که شرکت سهامی خاص یک شرکت شکلی و سرمایهای میباشد. اما سوال اینجاست که اصلا شرکت سهامی به چه معناست؟

شرکت سهامی شرکتی است که سرمایهی آن (همان «آورده» که درمورد آن توضیح داده شد) به سهام تقسیم میشود و مسئولیت صاحبان سهام محدود به مبلغ اسمی آن است. از این تعریف میتوان ویژگی سرمایهای بودن شرکتهای سهامی را دریافت. یعنی آورده به سهام تبدیل شده و محدود به مبلغ اسمیِ آن، برای شخص سهامدار مسئولیت به همراه میآورد.

در اینجا ممکن است برای دو اصطلاح، هنوز جای سوال و تردید باقی بماند. ابتدا لفظ «سهام» و سپس لفظ «مبلغ اسمی». که در ادامه به توضیح آنها میپردازیم.

سهام چیست؟

به طور کلی در انواع مختلف شرکتها، آورده و سرمایهیِ پرداخت شده از سوی شخص ممکن است یا به شکل سهم الشرکه باشد و یا به شکل سهام. سهم الشرکه عبارت است از نسبتی از آورده هر شریک به کل دارایی شرکت. به عنوان مثال، در یک شرکت ۳ شخص خواهان شراکت هستند و آورده هر کدام از آنها ۱۰۰ هزار تومان است. مجموع دارایی کل این شرکت عبارت است از جمع بین این ۳ آورده، یعنی ۳۰۰ هزار تومان، و سهم الشرکه هر کدام عبارت است از نسبتی از کل دارایی شرکت یعنی یک سوم. این یک سوم همان سهم الشرکه هر شریک است.

اما سهام اینگونه لحاظ نمیشود. سهم یک ورقه چاپی، متحد الشکل، دارای شمارهی ترتیب بوده که امضای حداقل دو نفر طبق اساسنامه زیر آن لحاظ میشود. این ورقهی چاپی دارای مبلغ اسمیِ معین میباشد که مسئولیت هر سهامدار را بر اساس آن تعیین میکند. مثلا سهامداری دارای ۲ ورقه سهم، ۳ ورقه سهم یا تعداد بیشتری ورقه سهم است.

مبلغ اسمی چیست؟

به طور کلی در عرصهی فعالیتهای مختلف، اعم از تجاری و غیر تجاری، یک شخص برای شریک شدن در یک شرکت همانطور که پیشتر اشاره شد، آوردهای را همراه خود میآورد. مبلغ این آورده، که از جمع شدن آن با آوردهی دیگر شرکا دارایی شرکت تشکیل میشود، به مرور و بسته به میزان عرضه و تقاضای اقتصاد جامعه و بازار و بسته به میزان سود آوری یا زیانده بودن آن دچار تغییراتی میشود. اما همان مبلغ ابتدایی یعنی همان میزانی که توسط شریک آورده شده برای تعیین مسئولیت ملاک قرار میگیرد، نه مبلغ افزوده شده به آن یا کاسته شده از آن. به عنوان مثال شخص مبلغ ۱۰۰ هزار تومان به عنوان آورده برای عضویت در شرکتی همراه خود میآورد (که به آن مبلغ اسمی گفته میشود). این مبلغ در طول زمان به دلیل عرضه و تقاضای زیاد در بازار به ۲۰۰ هزار تومان افزایش مییابد (که به آن مبلغ واقعی گفته میشود). این مبلغ واقعی در تعیین مسئولیت شریک اهمیتی نداشته و مسئولیت او بر اساس همان مبلغ ابتدایی، یعنی مبلغ اسمی قابل تعیین است. به عبارت دیگر افزایش یا کاهش مبلغ اسمی در طول زمان تاثیری بر میزان مسئولیت شریک نگذاشته و مسئولیت او همان ابتدا بر اساس مبلغ اسمی مشخص میشود.

در نتیجه شرکت سهامی خاص شرکتی است که مسئولیت، محدود به مبلغ اسمی سهامداران است و آوردهی سهامداران به سهم تبدیل میگردد.

میتوان گفت با این توضیح، شرکتهای سهامی به دو دسته تقسیم میشوند که در ادامه به بررسی آنها میپردازیم.

معرفی شرکت سهامی عام و شرکت سهامی خاص

سهامی عام شرکتی است متشکل از موسسین (کسانیکه ابتداً شرکت را تاسیس کردهاند) و پذیرهنویسان (مردم). که قسمتی از سرمایهی آن توسط موسسین و الباقی توسط پذیره نویسان تامین میگردد. اما سهامی خاص شرکتی است که تمام سرمایه آن در موقع تاسیس منحصرا توسط موسسین تامین میگردد و بر خلاف سهامی عام، پروسه پذیرهنویسی و ارسال اعلامیه پذیرهنویسی را به سازمان بورس و اوراق بهادار ندارد.

مراحل ثبت شرکت سهامی خاص

برای انجام مراحل ثبت شرکت سهامی خاص بایستی توجه کنیم که این نوع از شرکتها، همانطور که گفته شد، بر خلاف سهامی عام دارای پروسه پذیرهنویسی نمیباشند (فرآیند خرید اوراق بهادار از ناشر و تعهد به پرداخت وجه آن از سوی پذیرهنویس). یعنی برای ثبت شرکت سهامی خاص نیازی نیست موسسین فراخوان پذیرهنویسی داشته و از مردم دعوت به خرید سهامِ شرکت کنند. بلکه کلیهی سرمایه و دارایی شرکت منحصرا توسط خود سهامداران تامین میشود.

برای ثبت شرکت سهامی خاص، حداقل حضور ۳ شخص اعم از حقیقی و حقوقی لازم است. که این میزان با حداقل تعداد اعضای هیئت مدیره برابری میکند. همانطور که پیشتر اشاره شد بایستی توجه کرد که مسئولیت این حداقل ۳ سهامدار، محدود و سرمایهای است و صرفا تا میزان آورده خود دارای مسئولیت هستند.

بدیهی است که برای تشکیل و تاسیس یک شرکت بایستی حداقل سرمایهی لازم مشخص شود. این حداقل سرمایهی لازم برای شرکت سهامی خاص ۱ میلیون ریال است. یعنی یک شخص برای سهامدار شدن در یک شرکت سهامی خاص باید حداقل ۱ میلیون ریال آورده داشته باشد. حال اگر پس از تاسیس شرکت سرمایهی شرکت از این حداقل تعیین شده کمتر شود، چند اقدام میتوان انجام داد:

۱. میتوان ظرف ۱ سال سرمایه را تا میزان مقرر افزایش داد (افزایش سرمایه یعنی یا سهام جدید صادر کنیم یا مبلغ اسمی را افزایش بدهیم).

۲. میتوان شرکت را به نوع دیگری از انواع شرکتهای قانون تجارت تبدیل کرد. مثلا شرکت سهامی خاص به یکی از انواع شرکتهای شخصی مثل نسبی یا تضامنی تبدیل شود. در این نوع از شرکتها، حداقل سرمایه لازم توسط قانون پیش بینی نشده و تابع مقررات اساسنامه است. البته باید به این نکته توجه کرد که شرکت سهامی خاص در صورت بروز چنین مشکلی نمیتواند به سهامی عام تبدیل شود. زیرا حداقل سرمایه لازم برای تشکیل سهامی عام طبق قانون، ۵ میلیون ریال است. در حالیکه سهامی خاص دچار کاهش سرمایه زیر ۱ میلیون ریال شده است!

۳. در نهایت اگر هیچکدام از دو اقدام گفته شده صورت نگرفت، هر ذی نفع از دادگاه میتواند تقاضای انحلال شرکت را بنماید.

برای تاسیس هر نوع شرکت، بدیهی است که بایستی مدارکی تسلیم مرجع ثبت شرکتها شود. طبق مقررات قانون تجارت برای تاسیس و ثبت شرکت سهامی خاص، فقط تسلیم اظهار نامه به همراه چند مدرک دیگر به مرجع ثبت شرکتها کافی است. از جمله این مدارک که باید همراه اظهارنامه ارسال شود، اساسنامهی شرکت است (قانون داخلی شرکت که به توافق و تصویب سهامداران رسیده و کلیهی امور شرکت بر اساس آن انجام میشود). این اساسنامه نیازمند امضای کلیه سهامداران میباشد.

مدرک بعدی، اظهارنامهای است مشعر بر تعهد کلیهی سهام و پرداخت حداقل ۳۵ درصد آن توسط سهامداران. یعنی برای تشکیل شرکت سهامی خاص لازم است سهامداران در زمان تاسیس شرکت، کل سهام را تعهد و حداقل ۳۵ درصد از آن را پرداخت کنند. این اظهارنامه نیز باید به امضای کلیه سهامداران برسد. نکته قابل ذکر آن است که این سرمایه و آورده میتواند نقد (پول) یا غیر نقد (غیر پول) باشد، اما حتما باید تماما در همان لحظه تادیه و پرداخت شود و به صورت سررسید دار و مدت دار پذیرفته نمیشود.

نکته دیگر که برای انجام مراحل ثبت شرکت سهامی خاص حائز اهمیت است، انتخاب اولین بازرسان و مدیران است. بدیهی است که هر شرکتی متشکل از تعدادی مدیر و بازرس است که در سهامی خاص اولین بازرسان و مدیران توسط کلیه سهامداران و مابقی توسط مجمع عمومی عادی سهامداران انتخاب میشوند. همانطور که اشاره شد، حداقل تعداد سهامداران در زمان تشکیل شرکت با حداقل تعداد اعضای هیئت مدیره برابر است یعنی همان حداقل ۳ نفر.

این مدیران و بازرسان انتخابی توسط کلیه سهامداران، باید به طور کتبی سمت خود را قبول کرده که این امر دال بر آن است که آنها از تکالیف و مسئولیتهای سمت خود آگاه هستند و به تعبیر قانون تجارت از این که تاریخ شرکت تشکیل شده محسوب میشود.

هر شرکت سهامی خاص نیازمند یک روزنامهی کثیرالانتشار است که کلیهی آگهیهای مربوط به شرکت در آن منتشر شود. این روزنامهی کثیرالانتشار منتخب کلیه سهامداران است و تا زمان تشکیل اولین مجمع عمومی عادی، کلیهی آگهیهای شرکت در آن منتشر میشود تا بعدا روزنامهی کثیرالانتشار منتخب مجمع عمومی عادی شروع به فعالیت کند (مجمع عمومی عادی، متشکل از کلیهی سهامداران است که حداقل ۱ بار در سال تشکیل جلسه داده و به امور شرکت رسیدگی می کنند).

همانطور که گفته شد شرکت سهامی خاص برای تاسیس دارای پروسهی فروش سهام از طریق پذیرهنویسی نمیباشد و نمیتواند سهام خود را برای پذیرهنویسی و فروش در بورس اوراق بهادار یا توسط بانک عرضه نماید. یا به انتشار آگهی یا هر نوع وسیلهی تبلیغاتی برای فروش سهام خود اقدام نماید. یعنی نمیتواند از مردم درخواست و دعوت به خرید سهامش بنماید.

در نهایت به عنوان نتیجه میتوان گفت که برای تاسیس شرکت سهامی خاص حضور حداقل ۳ نفر به عنوان سهامدار با حداقل آورده مشخص شده توسط قانون به همراه ارسال مدارک ذکر شده مانند اظهارنامه و اساسنامه به مرجع ثبت شرکتها بدون نیاز به پروسه پذیرهنویسی لازم و ضروری میباشد.

ـــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــ

...

🖋 آشنایی با انواع شرکت های تجاری و تفاوت بین آنها 🖋

توسط .. علوی در ۷ آبان ۱۳۹۶

قانون تجارت ایران هشت نوع شرکت تجاری را پیشبینی کرده است که عبارتند از: شرکت سهامی عام، شرکت سهامی خاص، شرکت با مسئولیت محدود، شرکت نسبی، شرکت تضامنی، شرکت مختلط سهامی، شرکت مختلط غیر سهامی، و شرکتهای تعاونی.

شرکت های تجارتی فوق الذکر دارای شخصیت حقوقی هستند یعنی به شخصیت شرکا وابستگی ندارند و شرکت به خودی خود قادر است امور تجارتی را انجام دهد و دارای اموال و حقوق و تکالیف تجاری باشد. در ادامه انواع شرکت های تجاری و نحوهی تشکیل آنها را بررسی میکنیم.

انواع شرکت های تجاری در قانون تجارت ایران

۱. شرکت سهامی عام

شرکت سهامی عام، شرکتی است بازرگانی (ولو اینکه موضوع عملیات آن، امور بازرگانی نباشد) که سرمایهی آن به سهام تقسیم شده و بخشی از این سرمایه از طریق فروش سهام به مردم تأمین میشود؛ به این صورت که مؤسسان شرکت میتوانند برای تشکیل سرمایهی شرکت، با انتشار اوراق پذیرهنویسی، اشخاص ثالث یعنی مردم را در تأمین سرمایه سهیم کنند. در شرکت سهامی عام، تعداد سهامداران نباید از پنج نفر کمتر باشد و مسئولیت سهامداران، محدود به مبلغ اسمی سهام آنهاست به این معنا که در آن شرکا تا میزانی که سهم قبول کردهاند، مسئول هستند و اضافه بر آن مسئولیتی ندارند و اگر شرکت به نحوی متضرر گردید که مبلغی هم بدهکار شد، صاحبان سهام ملزم به پرداخت دیون شرکت نخواهند بود. مثلاً شرکتی که سرمایهی آن دو میلیون ریال است اگر ورشکست شود به نحوی که پانصد هزار ریال کسر بیاورد، طلبکاران حق مطالبه از شرکا را نخواهند داشت زیرا شخصیت و اعتبار شرکا به هیچ وجه در شرکت دخالتی ندارد. در این شرکت، عبارت «سهامی عام» باید قبل از نام شرکت یا بعد از آن، بدون فاصله با نام شرکت در کلیهی اوراق و اطلاعیهها و آگهیهای شرکت به طور روشن و خوانا قید شود.

۲. شرکت سهامی خاص

شرکت سهامی خاص شرکتی است که تمام سرمایهی آن توسط مؤسسین شرکت تأمین شده است. این شرکت از حداقل سه شریک تشکیل میشود و ویژگی بارزش این است که صاحبان سرمایه، که به سهامدار تعبیر میشوند، دارای اوراق سهم هستند نه اینکه سهمالشرکه داشته باشند. در این نوع شرکت، سرمایه به سهام مساوی تقسیم شده و هر شریک مالک تعدادی از این سهام است. در چنین صورتی، هر یک از شرکا، مالک تعدادی سهم است و میتواند تعدادی از آنها را به کسانی که میخواهد منتقل کند. علی الاصول، این انتقال آزاد است و این امر، از دیگر خصایص عمده شرکت سهامی خاص به شمار می رود. شرکت سهامی خاص دو ویژگی دیگر نیز دارد. اول اینکه در آن، مسئولیت سهامداران محدود به مقدار سهام آنهاست، چیزی که در مورد شرکت با مسئولیت محدود نیز صادق است؛ دوم اینکه مؤسسان شرکت، یعنی شرکای اولیه آن، نمیتوانند با پذیرهنویسی، یعنی با مراجعه به عموم مردم، سرمایه شرکت را تأمین کنند و آورندگان سرمایه فقط خود مؤسسان هستند پس در این شرکت، صدور اعلامیهی پذیرهنویسی وجود ندارد. نکتهی قابل توجه آن است که سرمایهی شرکت سهامی خاص نباید کمتر از یک میلیون ریال باشد. در صورتیکه به عللی سرمایهی شرکت تقلیل پیدا کند، باید شرکا در ظرف یک سال آن را جبران کنند و در غیر این صورت شرکت را به نوع دیگری از شرکتها از قبیل «با مسئولیت محدود» یا «تضامنی» تبدیل کنند.

همچنین در عنوان شرکت باید کلمهی «خاص» قبل از ذکر نام شرکت یا بعد از آن بلافاصله اضافه شود مانند «شرکت سهامی خاص الوند» یا «شرکت سهامی دماوند خاص» و قید کلمهی خاص باید در تمام نوشتههای شرکت بهوضوح مشخص باشد. زیرا این نوع شرکتها در حقیقت یک قسم از شرکت سهامی خانوادگی و خصوصی است که مراجعه کنندگان باید اطلاع داشته باشند.

۳. شرکت با مسئولیت محدود

این شرکت نیز از حداقل دو شریک تشکیل میشود؛ ولی در آن، برخلاف شرکتهای تضامنی و نسبی، مسئولیت شرکا در قبال طلبکاران شرکت محدود به آوردهی آنها در شرکت است پس شرکت با مسئولیت محدود این امتیاز عمده را برای شرکا دارد که مسئولیت آنها را در عملیات شرکت محدوده به آوردهی آنها در شرکت میکند. در مثال بالا، اگر دارایی شرکت با مسئولیت محدود ۱۰۰ هزار ریال باشد و برای پرداخت طلب طلبکاران کافی نباشد، طلبکاران بابت باقیماندهی طلب خود، یعنی ۲۰ هزار ریال دیگر، نسبت به دارایی شخصی شرکا حقی نخواهند داشت. وجوه مشترک این شرکت با شرکتهای تضامنی و نسبی این است که اولاً سرمایهی شرکت به صورت سهام نیست، بلکه هر شریکی درصدی از سرمایه را مالک است که از آن به سهمالشرکه تعبیر میشود؛ ثانیاً سهمالشرکه را نمیتوان بدون رضایت سایر شرکا به دیگران منتقل کرد. تشکیل شرکت با مسئولیت محدود بسیار سادهتر از تشکیل شرکت سهامی و حتی شرکت سهامی خاص است. کافی است که دو نفر شریک وجود داشته باشند تا شرکت، با جمع شرایط دیگر، تشکیل شود .اداره کردن شرکت با مسئولیت محدود نیز آسانتر است و معمولاً توسط یک یا دو مدیر انجام میشود؛ در حالی شرکت سهامی لااقل باید یک هیئت مدیرهی سه نفره داشته باشد. در شرکت با مسئولیت محدود، نهاد کنترل کننده وجود ندارد، مگر آنکه تعداد شرکا از دوازده نفر بیشتر باشد که در این صورت، تشکیل یک هیئت نظار یا هیئت بازرسان ضروری است.

۴. شرکت نسبی

شرکت نسبی شرکتی است که برای امور تجاری تحت عنوان اسم مخصوصی بین دو یا چند نفر تشکیل و مسئولیت هریک از شرکا به نسبت سرمایهای است که در شرکت گذاشتهاند. شرکت نسبی از جنبههای مختلف مانند شرکت تضامنی است؛ ولی برخلاف شرکت اخیر، مسئولیت شرکای شرکت به نسبت مالکیت آنها در سرمایهی شرکت تعیین میشود. برای مثال، هرگاه شرکت، چهار نفر شریک داشته باشد و هر یک از شرکا، مالک یک چهارم سرمایهی شرکت باشند، هر شریکی باید یک چهارم از طلب طلبکاران شرکت را بپردازد. اگر طلبکاران به شرکت مراجعه کنند و شرکت قادر به پرداخت تمامی دیون خود به طلبکاران نباشد، طلبکاران میتوانند بقیهی طلب خود از شرکت را از شرکا بگیرند؛ اما چون مسئولیت شرکا تضامنی نیست، طلبکاران فقط یک چهارم از مطالبات خود را از هر شریک میگیرند و برای سه چهارم دیگر باید به سه شریک دیگر مراجعه کنند. برای نمونه، اگر سرمایهی شرکت ۱۰۰ هزار ریال و سهمالشرکهی هر شریک ۲۵ هزار ریال باشد، هرگاه دارایی شرکت حین تقاضای طلبکاران فقط ۱۰۰ هزار ریال، اما طلب طلبکاران ۱۲۰ هزار ریال باشد، طلبکاران بابت ۲۰ هزار ریال باقیمانده از طلب خود ـ که شرکت قادر به پرداخت آن نبوده است ـ میتوانند به هر شریک فقط تا سقف ۵ هزار ریال مراجعه کنند که این مقدار را هر شریک باید از دارایی شخصی خود پرداخت کند.

۵. شرکت تضامنی

تعداد حداقل شرکا در این شرکت ۲ نفر است که هردو «شریک ضامن» نام میگیرند. خصوصیت تعهد شرکای ضامن این است که هریک از آنان مسئول پرداخت تمام طلب شرکت در مقابل طلبکاران است و مسئولیتش به آوردهای که به شرکت آورده، محدود نمیشود به عبارت دیگر اگر دارایی شرکت برای تأدیه تمام قروض شرکت ناکافی باشد، هریک از شرکا مسئول پرداخت تمام قروض است درنتیجه باید اذعان داشت که مسئولیت شریک علاوه براینکه شخصی است، تضامنی نیز هست یعنی هر شریک مسئول پرداخت تمام دیون شرکت است. اگر طلبکاران شرکت تضامنی نتوانند با مراجعه به شرکت، طلب خود را دریافت کنند، میتوانند پس از انحلال شرکت به شریک مراجعه کنند و شریک باید از دارایی شخصی خود طلب طلبکاران را بپردازد؛ کافی است که شخص ثابت کند طلبکار شرکت بوده و طلبش پرداخت نشده تا بتواند پس از انحلال شرکت بهطور مستقیم به شرکا مراجعه کند.

۶و۷. شرکتهای مختلط

گاهی در عمل دیده میشود که شرکتهای سرمایهای یعنی شرکتهای سهامی یا شرکت مسئولیت محدود با شرکتهای ضمانتی یعنی هریک از شرکتهای تضامنی یا نسبی، با یکدیگر مخلوط شده و نوع دیگری از شرکت پیدا میشود. به این طریق که یک یا چند شریک ضامن و یک یا چند شریک که مسئولیت آنها محدود است هر دو در شرکت واحدی دارای سهم میشوند.

بیشتر در مواردی که تاجری احتیاج به پول دارد و نمیخواهد قرض کند چند شریک در شرکت خود وارد میکند و مسئولیت آنها را به میزان سرمایهی محدود میسازد و خود تمام تعهدات شرکت را ضمانت میکند. بنابراین اگر بعد از ادای دین از سرمایهی شرکت، چیزی از قروض باقی مانده باشد شریک یا شرکای ضامن متضامناً مسئول پرداخت هستند، و به شرکایی که مسئولیت محدودی به میزان سرمایه دارند ارتباط پیدا نمیکند.

انواع شرکتهای مختلط

- شرکت مختلط غیرسهامی: در آن شرکاء ضامن با شرکاء با مسئولیت محدود هر دو جمع می شوند و شرکاء ضامن به طریق شرکت تضامنی و شرکاء دیگر به طریق شرکت با مسئولیت محدود رفتار می نمایند.

- شرکت مختلط سهامی: این نوع شرکت از شرکت تضامنی و سهامی خاص تشکیل شدهاست؛ دارای دوگونه از شرکاء است: یک یا چند نفراز شرکا که در مقابل طلبکاران و سایر اشخاص دارای مسوولیت تضامنی هستند و عده دیگری از شرکاء که سهامدار نام میگیرند و مسوولیتشان محدود به آوردهشان است. در این شرکت سرمایه به سهام تقسیم شده است، شرکای سهامدار حق مدیریت بر شرکت را ندارند و مدیریت شرکت برعهده شرکاء ضامن قرار میگیرد.

۸. شرکتهای تعاونی

نوع دیگری از شرکتهای تجارتی که سرمایه و ضمانت شرکا در آن تأثیر زیادی ندارد بلکه تعداد شرکا و اکثریت آنها مؤثر است شرکتهای تعاونی هستند. شرکتهای تعاونی -در یک تقسیمبندی- به دو دستهی تجاری و غیرتجاری تقسیم میشوند: به این معنا که اگر موضوع فعالیتشان تجاری باشد، شرکت تعاونی نیز تجاری تلقی میشود و بالعکس اگر موضوع فعالیتشان غیرتجاری باشد، شرکت تعاونی نیز غیرتجاری تلقی میشود. این شرکتها انحصاراً تابع قانون بخش تعاونی هستند و تنها تصفیه هنگام انحلال شرکت تابع مقررات تصفیه در قانون تجارت است.

قانون تعریفی از شرکتهای تعاونی بیان نکرده است اما در واقع شرکت تعاونی را هنوز هم میتوان شرکتی تلقی کرد که اشخاص به منظور رفع نیازمندیهای مشترک و بهبود وضع اقتصادی و اجتماعی خود از طریق خودیاری و کمک متقابل تشکیل میدهند.

در قبال احتیاجات روز افزون، افراد ضعیف مخصوصا کشاورزان و کارگران، جز با کمک یکدیگر نمیتوانند مشکلات بزرگ را حل کنند؛ یک فرد متمول یا توانا شاید بدون کمک دیگران بتواند حوائج خود را برآورده کند ولی بیشتر افرادی که از جنبهی مالی ضعیفاند، اگر به یکدیگر کمک نکنند هرگز نمیتوانند زندگی خوبی داشته باشند. یک نیروی ضعیف در جامعه، ناچیز است و در مقابل احتیاجی که در اثر توسعهی دایرهی تمدن هر ساعت اضافه میشود، نمیتواند وسایل راحتی خود را فراهم کند ولی این نیروها هر قدر ضعیف باشند، اگر متمرکز شوند قدرت بزرگی تشکیل میدهند که در سایهی آن، شرکایی که از آن بهرهمند میشوند به هر هدف اقتصادی که مایل باشند خواهند رسید.

شرکت تعاونی شرکتی است که به منظور بهبود وضع اقتصادی شرکا و تأمین حوائج آنها تشکیل میشود. بنابراین اگر وضع اقتصادی نامناسب، مخارج بالا، بازار کساد، تأمین حوائج زندگی و پیدا کردن کار دشوار باشد، اشخاصی به منظور بهبود وضع اقتصادی خود شرکتی تشکیل میدهند. درنتیجهی تشکیل این شرکت اگر بهای اجناس گران باشد و شرکا به علت نداشتن پول نتوانند احتیاجات سالیانهی خود را یکجا خریداری کنند و ناچار باشند مایحتاج خود را روزمره از دست سوم و چهارم به قیمت گرانتر تهیه کنند، شرکت تعاونی با پول مختصری که هر شریک میپردازد و جمع مبالغ دریافتی، اشیای مورد احتیاج شرکا را از دست اول خریداری و به همان قیمت تمام شده یا سود خیلی جزئی به شرکا میفروشد. هرگاه کشاورزان و ارباب صنایع نتوانند کالا یا متاع خود را به علت احتیاج به پول در بازار به قیمت خوب بفروشند و ناچار شوند فرآوردههای خود را روزانه به بهای کمتر یا با فروش سلف به ثمن بخش به دلالان و یا سودپرستان واگذار کنند، شرکتی تشکیل میدهند که آن شرکت کالای آنها را در یک محل جمع میکند و به قدر احتیاج روزانه به آنها پول میدهد. سپس کالای جمع شده را به قیمت خوب و در بازارهای دنیا میفروشد، و وجه آن را پس از کسرِ سودِ بسیار نازل به شرکا میپردازد. به اشخاص بیبضاعت کسی وام نمیدهد، و اگر بدهد با شرایط سنگینی خواهد بود. این قبیل اشخاص شرکتی تشکیل میدهند و با سرمایهی جزئی که پرداخت میکنند اعتبار کافی به دست میآورند و هر یک از شرکا اگر احتیاجی داشت با سود ناچیزی از شرکت وام میگیرد. در شرکت تعاونی سرمایه و نفوذ اشخاص نقش مهمی ندارد و شرکا هر قدر سرمایه داشته باشند بیش از یک رأی نخواهند داشت و سود هم به نسبت سرمایه تقسیم نمیشود. در این شرکتها عمده سرمایه شرکت، فعالیت اشخاص عضو است. در قانون جدید نیز بر کار اعضا تأکید فراوان شده و تنها اشخاص حقیقی و افراد فعال میتوانند عضو شرکت تعاونی شوند. با وجود این، بهدلیل تشویق افراد متخصصی که سرمایه ندارند، قانون، دولت و بانکها را موظف کرده تسهیلاتی را در اختیار این افراد که تمایل به تأسیس شرکت تعاونی دارند قرار دهند.

انواع شرکتهای تعاونی

- تعاونی تولید: شرکتهای تعاونی تولید شامل تعاونیهایی است که در امور مربوط به کشاورزی، دامداری، دامپروری، پرورش و صید ماهی، شیلات، صنعت، معدن، عمران شهری و روستایی و عشایری و نظایر اینها فعالیت میکنند. تعاونیهای تولید در کلیهی اولویتها و حمایتهای مربوط به تعاونیها حق تقدم دارند. در تعاونیهای تولید، عضو باید در تعاونی به کار اشتغال داشته باشد.

- تعاونی توزیع: شرکتهای تعاونی توزیع عبارتند از تعاونیهایی که نیاز مشاغل تولیدی یا مصرف کنندگان عضو خود را در چارچوب مصالح عمومی و به منظور کاهش هزینهها و قیمتها تأمین میکند. تعاونیهای توزیع مربوط به تأمین کالا و سایر نیازمندیهای روستاییان و عشایر و کارگران و کارمندان از نظر گرفتن سهمیهی کالا و حمایتهای دولتی و بانکی و سایر حمایتهای مربوط به امور تهیه و توزیع اولویت دارند. در تعاونیهای توزیع، احتیاجی نیست که عضو در تعاونی به کار اشتغال داشته باشد.

در قانون غیر از این دو نوع تعاونی، به تعاونیهای چند منظوره نیز اشاره شده است و به نظر میرسد که منظور مقنن تعاونیهایی است که ترکیبی از تولید و توزیع دارند مثلاً شرکت تعاونی که با هدف عمران روستایی خاص و تهیهی آذوقه برای ساکنین همان روستا ایجاد شده است. در چنین شرکتی که عضویت آن برای همه ساکنین روستا آزاد است، داشتن عضو غیرشاغل مجاز است اما هیئت مدیره و مدیرعامل باید از میان اعضای شاغل انتخاب شوند.

شرکتهای فوقالذکر، شرکتهای تجاری مهمی هستند که در قانون تجارت ایران به آنها اشاره شده است؛ اما در عمل انواع دیگری از شرکتها مانند شرکتهای جوینت ونچر نیز وجود دارند. در حال حاضر در دنیای تجارت و بازرگانان، به انواع شرکتهای تجاری هرروز افزوده میشود که بر حسب موضوع فعالیتشان، سرمایه شان، یا ورود دولت در سرمایهشان و میزان این ورود، قواعد و قوانین متفاوتی بر آنها بار میشود. باید توجه داشت که هر چند این شرکتها باهم تفاوت دارند، اما قالب اصلی و عمدهی آنها، در واقع در همان قالبهایی که قانون تجارت تهیه کرده است، میگنجد. البته فعالان تجاری از قالب شرکتهای سهامی عام و خاص بیش از قالبهای دیگر استفاده میکنند.

ـــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــــ

...برتر رایانه - تحلیل و طراحی سایت

سایت کسب و کار موفق

برتر رایانه - بررسی و ارایه دوربین های مداربسته

برتر رایانه - تحلیل و طراحی موبایل اپ

برتر رایانه - بررسی و ارایه راهکارهای امنیتی

استادان علیه تقلب

مهدویت

مجله کارآفرینی کارخانه تبدیل ایده به ثروت برگرفته از وبلاگ کارخانه تبدیل فکر به ثروت

عشق آسمانی ❤